...

| German | ||||

|---|---|---|---|---|

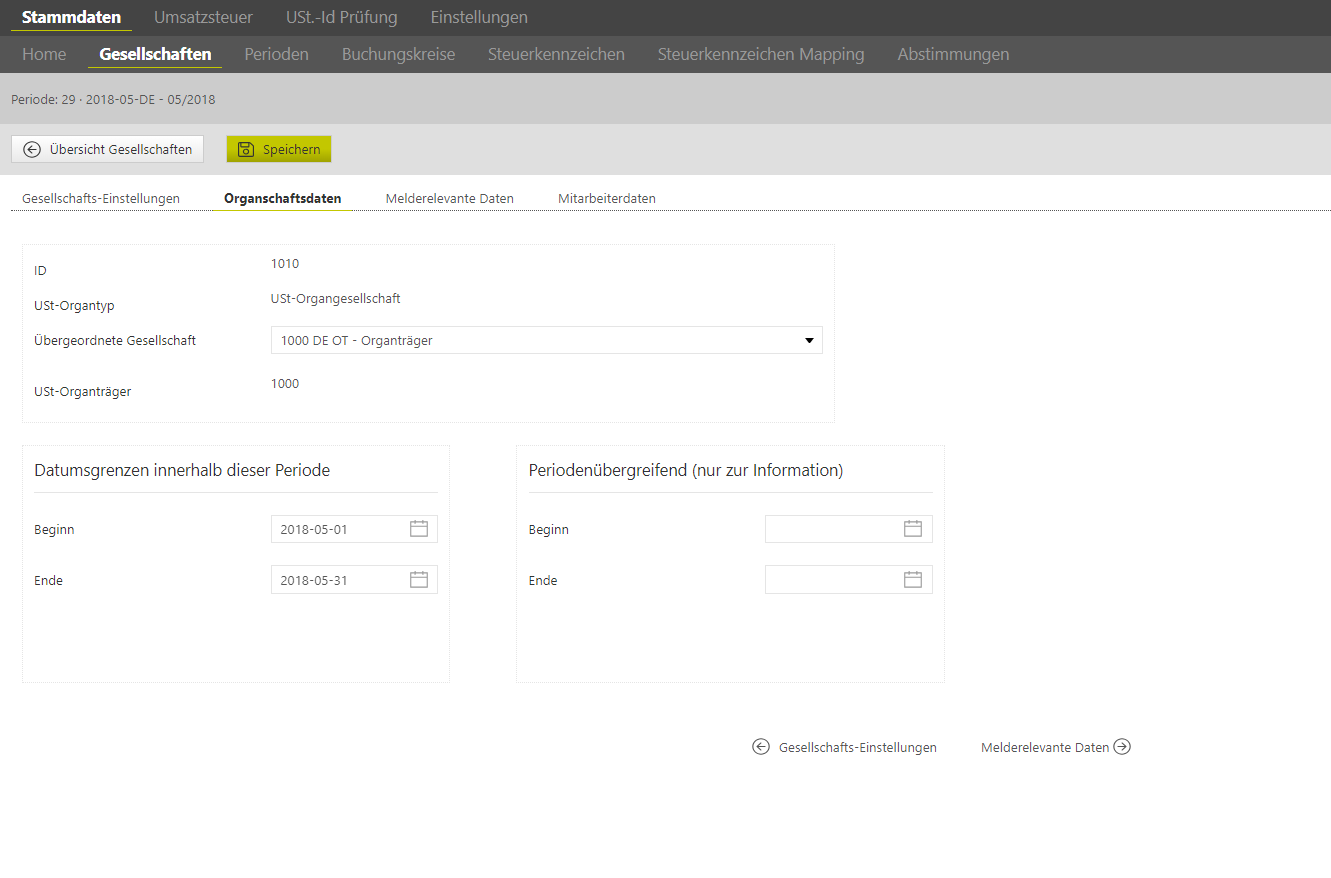

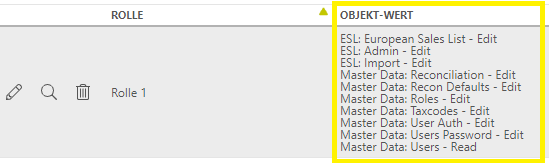

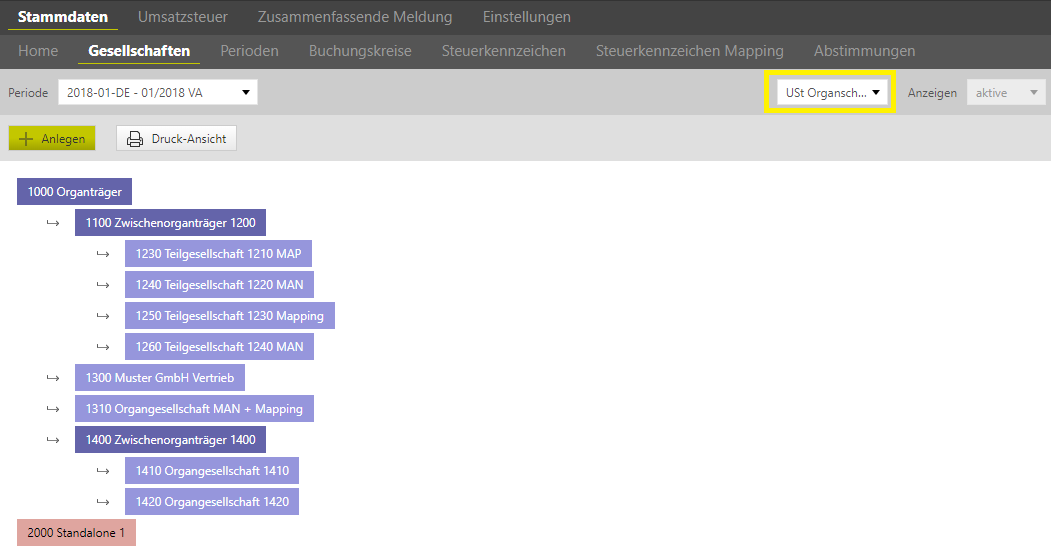

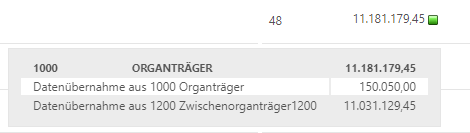

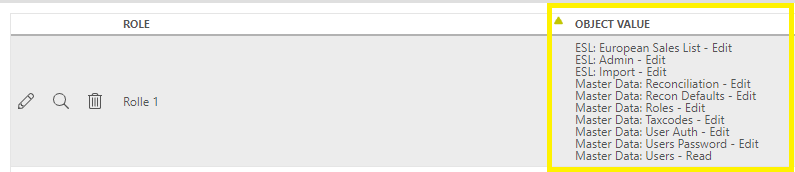

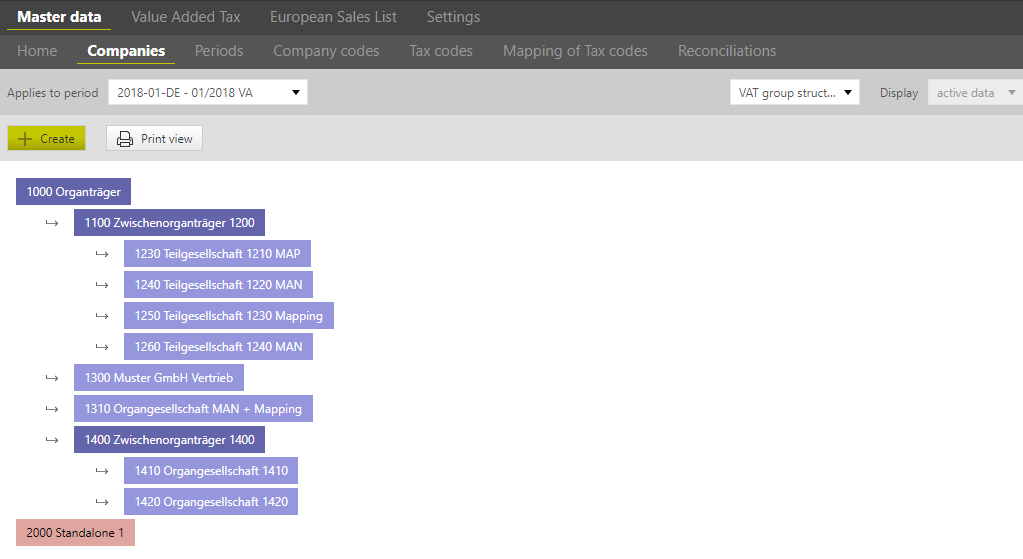

ERP unabhängiges Stammdaten-ManagementStammdaten werden bei Projektbeginn in das VAT@GTC geladen. Dazu zählen Gesellschaften, Steuerkennzeichen und Buchungskreise. Diese Daten sind immer einer Periode zugeordnet. Somit kann unter anderem die Entwicklung des Organkreises periodengetreu abgebildet werden. Die Zugehörigkeit von Gesellschaften zur Organschaft kann periodengenau (monats- aber auch taggenau) definiert werden. Sollte bekannt sein, dass eine Gesellschaft zu einem bestimmten Zeitpunkt aus der Organschaft ausscheidet, kann dies unter [Periodenübergreifend (nur zur Information)] hinterlegt werden. Rollen und Benutzer-KonzeptIm VAT@GTC können für jeden Benutzer sehr detaillierte Rollen-Konzepte definiert werden. Hinter diesen Rollen-Konzepten stecken Berechtigungsobjektwerte (einzelne Dialoge und Funktionen sind im VAT@GTC mit einem solchen Objektwert versehen). Somit kann genau gesteuert werden, was der Benutzer in jedem Dialog sehen und darüber hinaus anpassen darf. Auf diese Weise ist sichergestellt, dass der jeweilige Benutzer nur die Bereiche und die Gesellschaften sehen kann, für die er berechtigt worden ist und dass er keinen Einblick in für ihn nicht freigegebene Inhalte erhält. Möglichkeit des automatisierten Imports von umsatzsteuerrelevanten DatenVoraussetzung hierfür ist ein vorhandenes SAP-System, in dem Standardreports für die Umsatzsteuer-Voranmeldung generiert werden. Über Massendaten-Import, Netzlaufwerk-Import oder Webservice werden diese Reports terminiert sowie voll automatisiert in das VAT@GTC importiert. Automatische Datenübernahme einzelner Voranmeldungen in mehrstöckigen OrganschaftenBeim Anlegen der Organschaftsstruktur im VAT@GTC werden die Gesellschaften zunächst typisiert und untereinander vernetzt (siehe Abbildung). Dies hat zur Folge, dass die Werte der einzelnen Voranmeldungen entsprechend der Vernetzung automatisch summiert werden.

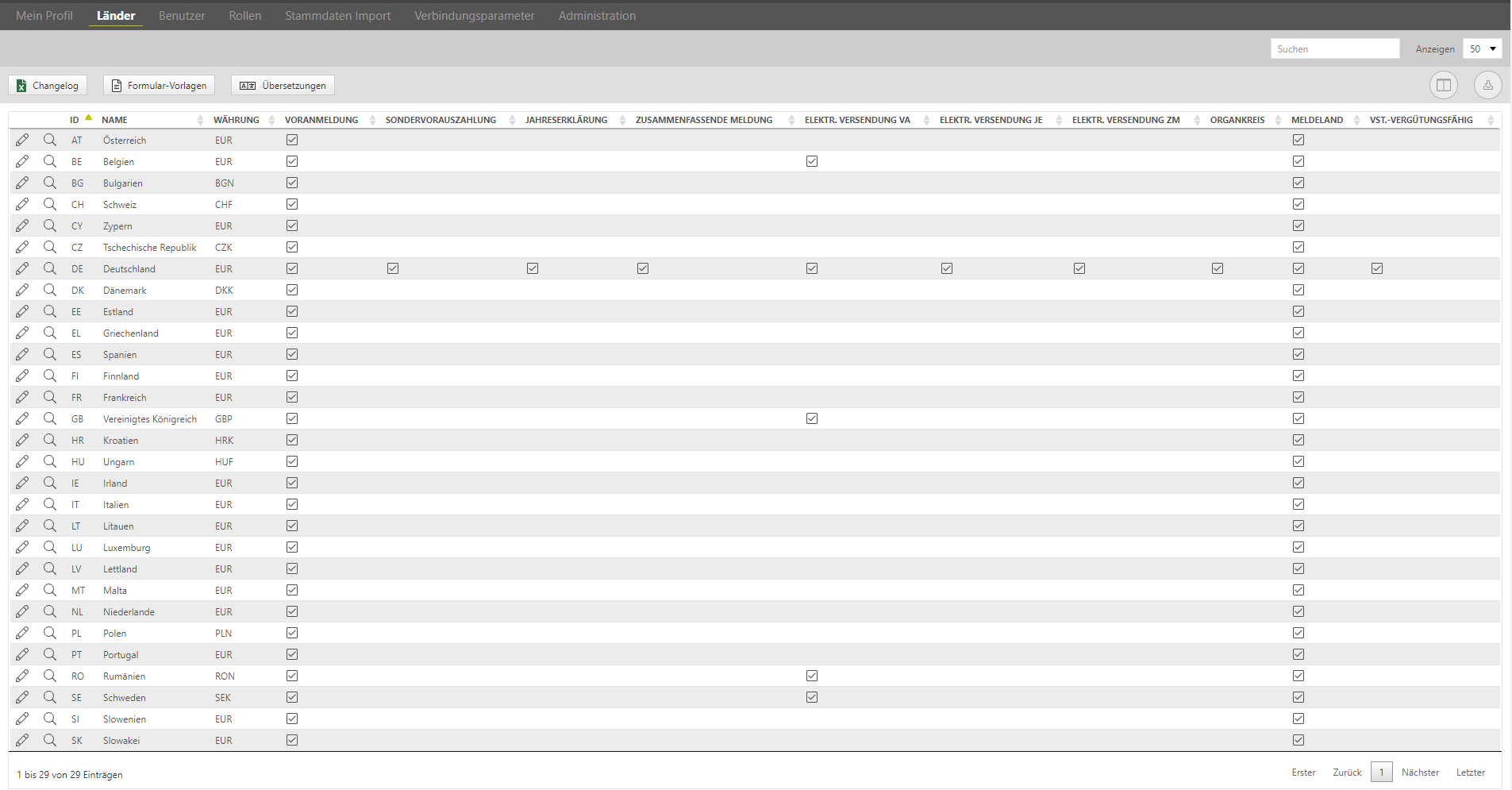

AbstimmungenAuf Basis der importierten SAP-Reports werden im VAT@GTC standardmäßig Verprobungen der Voranmeldungswerte angeboten. Unter anderem wird auf Basis des hinterlegten Steuersatzes die Bemessungsgrundlage mit dem Steuerbetrag abgeglichen. Des Weiteren kann überprüft werden, ob bei bestimmten Kontengruppen (Konten werden ebenfalls in das VAT@GTC importiert) eine falsche Steuerkennzeichenart verwendet wurde (wie z. B. 19 % USt-Inland auf Aufwandskonto). Direkte Übermittlung an das Finanzamtinkl. Meilenstein-Konzept für Voranmeldung, Jahreserklärung, Sondervorauszahlung und Zusammenfassende MeldungMit Hilfe des AMANA Transferclients (TC) können die Voranmeldungen nach Verprobung der Zahlen direkt an das Finanzamt übermittelt werden. Dabei wird das generierte Versendungsprotokoll direkt in der Datenbank des VAT@GTC gespeichert. Dies erfolgt auch im Zusammenhang mit dem Meilenstein-Konzept. Die Meilensteine stehen dabei für bestimmte Schritte im Rahmen der Bearbeitung der Voranmeldung. Hier ist ebenfalls eine Review-Funktion integriert. Periodenübergreifendes AufgabenmanagementDas VAT@GTC ist mit einer sog. Wiedervorlage ausgestattet. Hintergrund dabei ist, dass nach Import der SAP-Reports möglicherweise Zahlen aufgrund von Auffälligkeiten in den Abstimmungen noch angepasst werden müssen oder Nachbuchungen stattfinden. Diese sind nicht im SAP vermerkt und müssen in der nächsten Periode nachgebucht werden. Beim Import dieser Reports in der Folgeperiode werden nachgebuchte Beträge automatisch rausgerechnet. ReportsDas VAT@GTC kann die hinterlegten Stammdaten sowie die Bewegungsdaten aus den Voranmeldungen automatisiert miteinander verknüpfen und gegeneinander auswerten. Daher bietet das VAT@GTC dem Benutzer abhängig von der eingespielten Datenmenge und den Berechtigungen zahlreiche Analysen und Auswertungen in Form von Excel-Übersichten an. Diese Reports erleichtern die Datenaufbereitung und Fehleranalyse und können sowohl für das interne und externe Berichtswesen als auch für Anfragen externer Prüfer und Berater verwendet werden. USt-ID Prüfung mit ZM-VersendungIm VAT@GTC kann eine einfache sowie eine qualifizierte Abfrage von Umsatzsteuer-Identifikationsnummern erfolgen. Dabei ist eine Auswahl der Quellen BZSt oder VIES möglich. Eine einfache Prüfung kann mit jedem ZM-Versand kombiniert werden. Eine qualifizierte Prüfung hingegen ist mit einer Massendaten-Abfrage aus dem zugrundeliegenden ERP-System möglich. VAT-Compliance im AuslandGenauso wie im Inland können Voranmeldungen mit Hilfe des VAT@GTC auch für andere Länder (EU + Schweiz, Liechtenstein, Großbritannien) aufbereitet, kumuliert, plausibilisiert und automatisiert erstellt werden. Eine Versendung bzw. die Übernahme sämtlicher vorbereitenden Schritte zur Versendung an die ausländischen Behörden sind derzeit bereits in Österreich, Schweiz, Schweden, Rumänien, Belgien und Großbritannien möglich. |

| English | ||||||

|---|---|---|---|---|---|---|

Table of Contents |

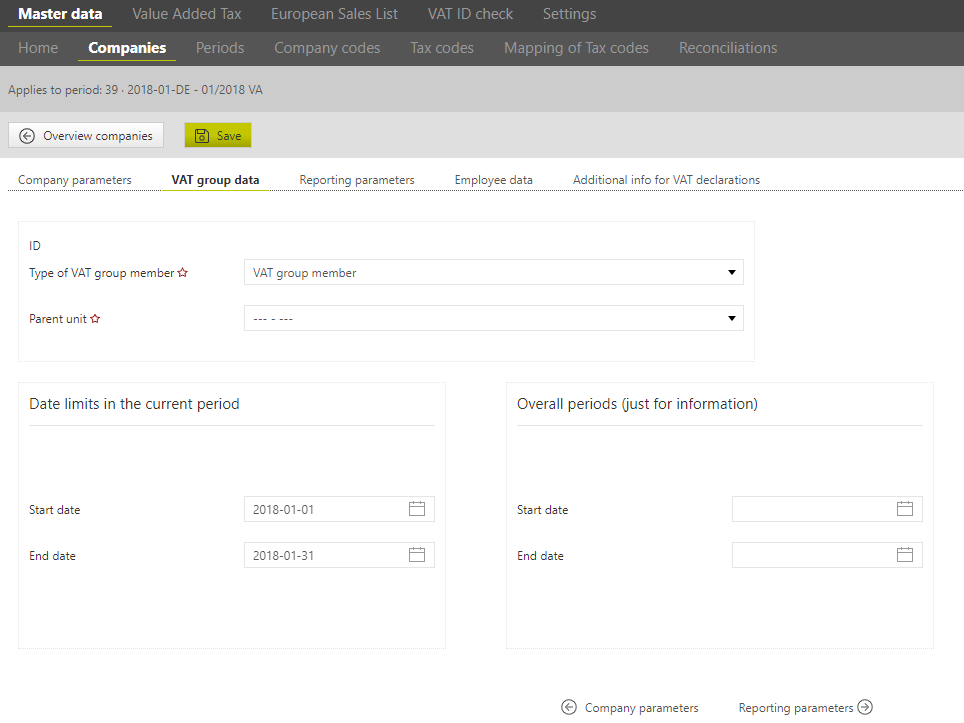

ERP-independent master data ManagementMaster data is loaded to the VAT@GTC at the start of the project, including companies, tax codes and company codes. These data are always assigned to a period. Thus, the development of the VAT group can be represented on a periodic Basis. The belonging of companies to the VAT group can be defined precisely (monthly or even daily).

Possibility of automated import of the VAT-relevant dataIt is necessary to have a SAP system, where the standard reports for preliminary VAT returns are generated. These reports are scheduled and automatically imported into the VAT@GTC via mass data import, network drive import or web Service. Automatic data transfer of individual preliminary VAT returns in multi-level VAT groupsWhen creating the VAT group structure in the VAT@GTC, the companies are first classified and interlinked (see figure below). As a result, the values of the individual preliminary VAT returns are automatically summed, according to the created structure.

ReconciliationsThe validation of the preliminary VAT return values can be usually carried out in the VAT@GTC, based on the imported SAP reports. Among other reconciliations, the tax base and the tax amount are compared based on the saved tax rate. It is also possible to check whether an incorrect type of tax code (for example, 19% VAT inland on expense account) was used for certain account groups (accounts are also imported into the VAT@GTC). Direct submission to the tax officeincl. milestone concept for preliminary VAT return, annual VAT return, special prepayment and European Sales ListUsing the AMANA Transfer Client (TC), preliminary VAT returns can be sent directly to the tax office after validation of the numbers. The generated filing protocol is saved directly to the VAT@GTC database. This is also done in connection with the milestone concept. The milestones represent certain steps in the preliminary VAT return processing. A review function is integrated. Cross-period task managementThe VAT@GTC has the so-called Resubmission function. After the SAP report import, it may still be necessary to adjust amounts in accordance with findings in the reconciliations or to make additional postings. These actions are not registered in the SAP and have to be recorded in the next period. When importing these reports in the following period, the subsequently booked amounts are automatically calculated. ReportsThe values saved in a monthly or quarterly VAT return can be grouped into reports in the VAT@GTC and represented in the Excel files for internal and external reporting purposes. An example of such report is the Excel report which shows the preliminary VAT returns of the current year including the yearly total of the selected Company. VAT ID check and submission of the European Sales ListThe VAT@GTC can be used to perform a simple or a qualified check of VAT ID numbers. A free selection of the BZST or VIES source is possible. A simple check can be combined with every ESL submission. On the other hand, a qualified check is possible with a mass data query from the underlying ERP System. VAT compliance abroadIn addition to the German VAT returns, preliminary VAT returns can also be created, checked and prepared for filing in the VAT@GTC for other countries (EU + Switzerland, Liechtenstein, United Kingdom) . The VAT returns can also be sent automatically in Austria, Switzerland, Sweden, Romania, Belgium and the UK. |

...