...

| Table of Contents |

|---|

...

- Geschäftsanschrift

Wesentliche Änderung ist, dass der Ort der Geschäftsleitung und Ort des Sitzes zwingend anzugeben sind. Sofern diese Orte im Ausland sind, ist auch zwingend der Staat anzugeben. - Ergänzende Angaben zur Steuererklärung

Mit der Änderung der Abgabenordnung durch das Gesetz zur Modernisierung des Besteuerungsverfahrens wurde der Finanzverwaltung die Möglichkeit geschaffen, Steuerfestsetzungen ausschließlich automationsgestützt vorzunehmen (§ 155 Abs. 4 AO). Dies führt dazu, dass der Steuerpflichtige ausschließlich die Angaben lt. Steuererklärungsvordruck erklären kann bzw. an die Berechnung der Steuerklärungsvordrucke gebunden ist.

Um dem Steuerpflichtigen die Möglichkeit zu geben, abweichende bzw. ergänzende Angaben zu den Steuererklärungsvordrucken erklären zu können, ist gemäß § 150 Abs. 7 AO eine Möglichkeit zu schaffen, die dazu führt, dass ein Amtsträger die Steuererklärung bearbeitet. Dies wird im VZ 2017 durch das Feld Weitere Angaben / Ergänzende Angaben zur Steuererklärung (auch qualifiziertes Freitextfeld; Zeile 13 KSt 1) gewährleistet. Sofern hier Angaben getätigt werden, darf die Steuererklärung nicht mehr ausschließlich automationsgestützt verarbitet weden verarbeitet werden und ein Amtsträger muss die Steuererklärung bearbeiten. - Anteilseigner

Der Themenbereich Anteilseigner wurde aus der Anlage WA in den Mantelbogen KSt 1 überführt. - Rechtsformschlüssel

Der Katalog der Rechtsformschlüssel ist überarbeitet worden. Dieser stimmt nicht mit dem Katalog der Rechtsformschlüssel für Zwecek Zweck der GewSt überein.

Umsetzung im GTC

...

Die Angaben zu den einzelnen Betriebsstätten werden nicht elektronisch übermittelt, sondern dienen lediglich der transparenten Erfassung und Prüfung der Werte. Elektronsich Elektronisch versendet werden ausschließlich die Summen der Betriebsstätten je Land / Fond.

...

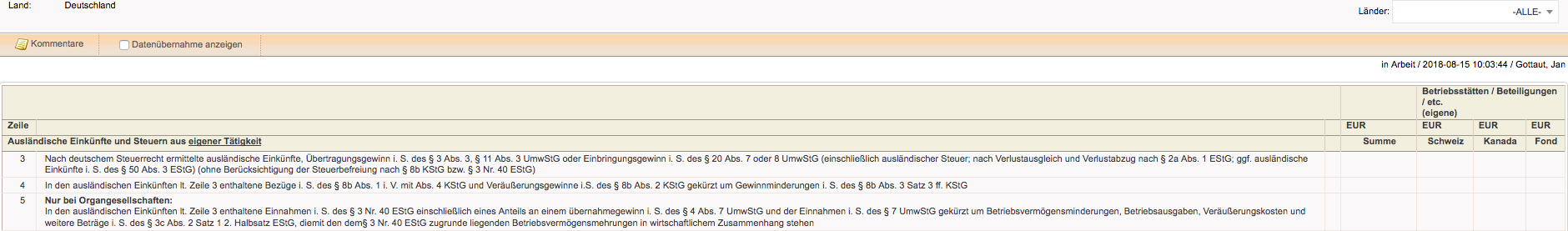

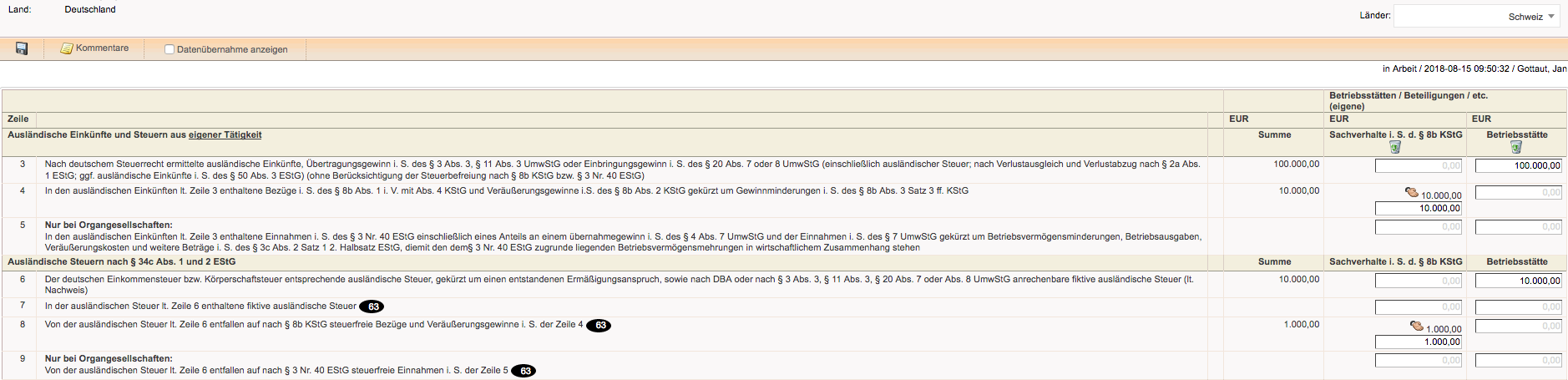

Die Übersicht über sämtliche Anlagen AESt wird über Einzelgesellschaft | Körperschaftsteuer | Anlage AESt geöffnet. In der Übersicht wird jeder Staat / Fond in einer seperaten separaten Spalte dargesetlltdargestellt.

Über das Dropdown Länder kann die Anlage AESt des jeweiligen Staates / Fonds ausgewählt werden.

Hier können dann je Betriebsstätte die ausländischen Einkünfte und Steuern aus eigener Tätigkeit erfasst werden. Für Für Besonderheiten hinsichtlich Mitunternehmerschaften und Organschaften siehe unten.

...

Über den Tab Verteilung werden die bereits erfassten ausländischen Einkünfte und Steuern je Staat / Fond auf die einzelnen Mitunternehmer verteilt. Die Verteilung ist manuell vorzunehmen. Die berechneten Vorschlagswerte werden auf Basis der Aufteilungsquote der Aufteilungsquote berechnet.

Die ausländischen Einkünfte und Steuern aus Mitunternehmerschaften werden automatisch in die Spalte Summe des entsprechendes Staates / Fonds auf Ebene des Mitunternehmers übernommen. Sofern ein Staat / Fond auf Ebene des Mitunternehmers nicht mit Hilfe einer Betriebsstätte angelegt ist, muss dieses nicht mehr durch den Anwender vorgenommen werden. Der entsprechende Staat / Fond wird automatisch auf Ebene des Mitunternehmers angelegt.

...

Auf Ebene des Organträgers noch nicht in die Berechnung übernommene Werte werden - entsprechend der Darstellungsweise im Dailog Dialog BMG-Transfer - FETT hervorgehoben. Sobald die Anlage AESt gespeichert wird, werden die Werte in die Berechnung übernommen.

...

| Expand | |||||

|---|---|---|---|---|---|

| |||||

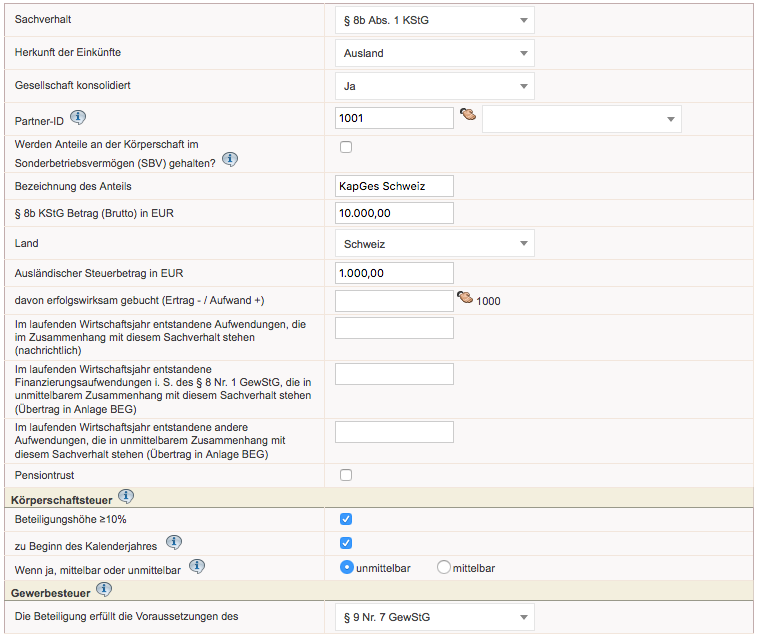

Eine Körperschaft erzielt in der Schweiz ausländische EInkünfte Einkünfte i. H. v. EUR 100.000. Darauf entfallen der deutschen Einkommensteuer bzw. Körperschaftsteuer entsprechende ausländische Steuer i. H. v. EUR 10.000. Darin enthalten sind Bezüge i. S. d. § 20 Abs. 1 Nr. 1, 2, 9 und 10 Buchstabe a EStG i. H. v. EUR 10.000 und ausländische Steuern i. H. v. EUR 1.000. Erfassung des Sachverhaltes im Dialog § 8b KStG:

Nach der Erfassung ist in den Basisdaten eine Betreibsstätte Betriebsstätte mit dem Namen Sachverhalte i. S. d. § 8b KStG automatisch angelegt: Erfassung des Sachverhaltes in der Anlage AESt: |

...

Die Verlustverrechnungsbeschränkungen die auf Ebene der Körperschaft angewendet werden sind bis zum VZ 2016 in der Zeile 21 der Anlage GK zusammen gefasst. Die dort erfassten Sachverahalte Sachverhalte sind ab dem VZ 2017 in der Anlage GK auf zehn gesonderte Zeilen (Zeile 28 bis 38) aufgeteilt worden.

| Tip | ||

|---|---|---|

| ||

Bitte bachten beachten Sie, dass in diesen Zeilen ausschließlich Verlustverrechnungsbeschränkungen einzutragen sind, die auf Ebene der Körperschaft anzuwenden sind. Insbesondere ist hier nicht die Verlustverrechnungsbeschränkung nach § 15a EStG zu erfassen. Diese ist bereits in den Einkünfte aus der Beteiligung an Mitunternehmerschaften lt. gesonderter und einheitlicher Feststellung (Zeile 14 der Anlage GK) zu berücksichtigen. |

...

In der neuen Anlage SAN wird der verbleibende Sanierungsertrag (§ 3a Abs. 3 S. 4 EStG) entsprechend der Vorschriften des § 3a EStG ermittelt. Die dort vorgenommenen Eingaben werden in anderen Formularen verarbeitet (z.B. Anlage Anlage Verluste).

| Note |

|---|

§ 3a EStG tritt erst in Kraft, wenn die Europäische Kommission durch Beschluss feststellt, dass die Regelungen entweder keine Beihilfen oder mit dem Binnenmarkt vereinbarte Beihilfen darstellen. |

...

- Entsprechend der Änderungen der AO wurde in der GewSt 1 A ein qualifiziertes Freitextfeld aufgenommen. Für weitere Informatinen Informationen wird auf die Ausführungen dazu um Abschnitt KSt 1 verwiesen.

- Neuer Themenbreich Themenbereich Gewinne aus Anteilen an bestimmten Körperschaften

In diesem Themenbereich wurden die Zeilen hinsichtlich der Hinzurechnung nach § 8 Nr. 5 GewStG sowie die Zeilen zur Kürzung nach § 9 Nr. 2a, 7 und 8 GewStG aufgenommen. Darüber hinaus werden hier weitere Informationen zu den Anteilseignern der Körperschaft abgefragt. - Der gesondert festgestellter vortragsfähiger Gewerbeverlust (§ 10a GewStG) zum Ende des vorangegangen Erhebungszeitraums ist ab dem VZ 2017 nicht mehr zu erfassen. Im GTC kann dieser Wert für Berechnungszwecke wie in Vorjahren weiter in der GewSt 1 A erfasst werden.

Anchor Praxistipp GewSt 1 A Quoten Praxistipp GewSt 1 A Quoten

...

- Allgemeine Angaben zur Körperschaft, an der die Beteiligung besteht (Zeilen 1 bis 5)

- Angaben zur Ausschüttung (Zeilen 6 bis 11)

- Angaben für Körperschaften und für an einer Mitunternehmerschaft beteiligte Körperschaft (Zeilen 12 bis 20)

- Angaben für Einzelunternehmen und für an einer Mitunternehmerschaft beteiligte natürliche Personen (Zeilen 21 bis 28)

Umsetzung im GTC

Im GTC wurde die Anlage BEG als eigener Dialog im Bereich der Gewerbesteuer implementiert. Die einzelnen Beteiligungen werden innerhalb der Anlage BEG als gesonderte Spalte dargestellt. Die Anlage BEG wird mit den im § 8b-Dialog angelegten Sachverhalten gefüllt. Dabei werden die berechnungsrelevanten Eingaben in der Anlage BEG hauptsächlich als Vorschlagswerte angezeigt. Die einzelnen Sachverhalte werden anhand der Partner-ID für Zwecke der Anlage BEG zusammengefasst, die demzufolge zwingend im § 8b-Dialog zu pflegen ist. Die in der Anlage BEG ermittelten Hinzurechnungs- bzw. Kürzungsbeträge werden automatisch in die entsprechende Zeile des Vordrucks GewSt 1 A übernommen.

...