- Created by Tina Sunjic (Unlicensed), last modified by Former user on Dec 12, 2018

-

Translate page

You are viewing an old version of this page. View the current version.

Compare with Current View Page History

« Previous Version 8 Next »

Gemäß § 46 UStDV (Umsatzsteuer-Durchführungsverordnung) hat das Finanzamt dem Unternehmer auf Antrag die Fristen für die Übermittlung der Voranmeldungen und für die Entrichtung der Vorauszahlungen um einen Monat zu verlängern. Der Antrag ist in der Regel nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung zu übermitteln. Um von dieser sogenannten Dauerfristverlängerung Gebrauch machen zu können, muss der Unternehmer gemäß § 47 UStDV eine Sondervorauszahlung an das Finanzamt entrichten. Die Sondervorauszahlung beträgt ein Elftel der Summe der Vorauszahlungen für das vorangegangene Kalenderjahr und ist bis zum gesetzlichen Zeitpunkt der Übermittlung der ersten Voranmeldung zu berechnen, anzumelden und zu entrichten. Stellt also z. B. ein Monatsmelder einen Antrag auf Dauerfristverlängerungen, so ist er berechtigt seine Umsatzsteuer-Voranmeldungen einen Monat später zu übermitteln, d. h. er darf die Umsatzsteuer-Voranmeldung für Januar 2017 anstatt am 10.02.2017 am 10.03.2017 abgeben. Soll für das Jahr 2017 eine Dauerfristverlängerung beantragt werden, so muss der Antrag bis zum 10.02.2017 gestellt werden und zeitgleich (oder vorher) muss die selbst ermittelte Sondervorauszahlung auf dem Konto des Finanzamtes eingegangen sein. Die Berechnung der Sondervorauszahlung ist gerade für Unternehmen mit einer Vielzahl an Organgesellschaften sehr zeitaufwendig. Der Rechenaufwand verkompliziert sich zudem, wenn das Unternehmen die gewerbliche oder berufliche Tätigkeit nur in einem Teil des vorangegangenen Kalenderjahres ausgeübt oder erst begonnen hat. Das VAT@GTC bietet die Möglichkeit, die Sondervorauszahlung automatisiert zu berechnen. Voraussetzung dafür ist die Anlage einer Sondervorauszahlungsperiode im Dialog [Perioden] im Stammdatenbereich. Wenn der Antrag auf Dauerfristverlängerungen vom Finanzamt bewilligt worden ist, so ist der Unternehmer berechtigt, seine Umsatzsteuer-Voranmeldungen einen Monat später zu übermitteln. Der vom Unternehmer vor Antragsstellung an das Finanzamt entrichtete Sondervorauszahlungsbetrag ist gemäß § 48 UStDV bei der Festsetzung der Vorauszahlung für den letzten Voranmeldungszeitraum des Besteuerungszeitraums zu berücksichtigen, für den die Fristverlängerung gilt. Das heißt, dass die festgesetzte Sondervorauszahlung (in der Regel) in der Umsatzsteuer-Voranmeldung für Dezember verrechnet wird. Dieser Prozess wird durch das VAT@GTC automatisch durchgeführt.

Status

Wird im Dialog [Status] des [VAT] Bereichs eine Sondervorauszahlungsperiode ausgewählt, so ändern sich unmittelbar die Ansicht sowie die grundlegenden Dialogfunktionen im Vergleich zu einer Voranmeldungsperiode.

Status Sondervorauszahlung Wichtig für die Versendung der Sondervorauszahlung ist die Angabe der Steuernummer des Unternehmens im Dialog [Gesellschaften].

Praxishinweis

Bei Anlage einer Sondervorauszahlungsperiode ist eine Auswahl der Kopierperiode bezüglich der Stammdaten erforderlich. Dies bezieht sich nicht auf die hinterlegten Gesellschaften. Das VAT@GTC schaut automatisch über das ganze Jahr, welche Gesellschaften bestanden haben, und berücksichtigt diese für die Sondervorauszahlungsperiode (vor allem wichtig, wenn Gesellschaften nur unterjährig dem Organkreis angehört haben).

Wie auch bei einer Voranmeldungsperiode bildet der Status die prozessualen Schritte hin von der Erstellung der Meldung bis zur Versendung ab. Diese Schritte werden in den folgenden Dialogen genauer erläutert.

Meldung

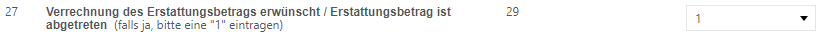

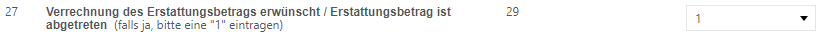

In diesem Dialog ist das Sondervorauszahlungsformular abgebildet. Besonders wichtig ist die Auswahl der entsprechenden Gesellschaft. Um den zu entrichtenden Sondervorauszahlungsbetrag zu verrechnen (z. B. mit einem Erstattungsbetrag aus einem Vormonat) oder für den Fall, dass der Erstattungsbetrag abgetreten worden ist, ist in Feld 29 des VAT@GTC Formulars eine 1 einzutragen.

Dabei ist zu beachten, dass ein durch die Verrechnung nicht gedeckter Restbetrag an das Finanzamt zu entrichten ist. Es besteht die Möglichkeit, das dem Finanzamt erteilte SEPA-Lastschriftmandat für die zu entrichtende Sondervorauszahlung zu widerrufen. Im Falle eines solchen Verrechnungswunsches ist in Feld 26 des VAT@GTC Formulars eine 1 einzutragen.

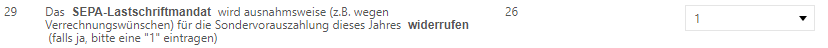

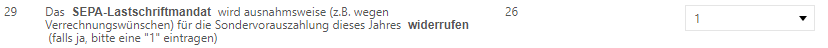

Wenn über die Angaben in der Steuermeldung hinaus weitere oder abweichende Angaben oder Sachverhalte zu berücksichtigen sind, so ist im Feld 23 eine 1 einzutragen. Die ergänzenden Angaben zur Steueranmeldung sind auf einem gesonderten Blatt anzugeben. Dazu steht Ihnen im VAT@GTC ein freies Textfeld zur Verfügung.

Praxishinweis

Für die Erstellung der Sondervorauszahlungsmeldung werden dem Benutzer 2 Optionen geboten, die im Folgenden dargestellt werden.

Manuelle Erstellung SVZ

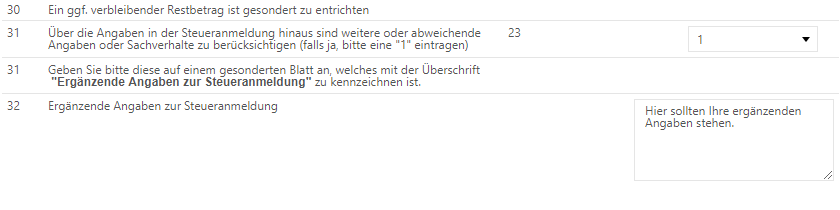

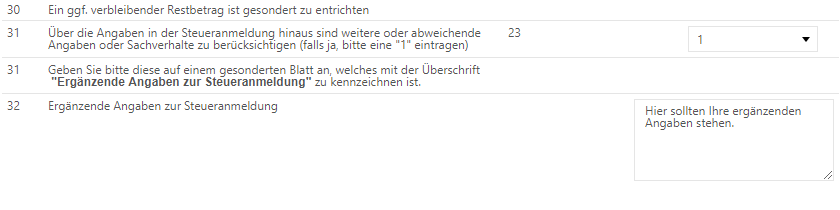

In Zeile 24 des Formulars kann der Betrag vom Benutzer manuell eingegeben werden. Dies kann zum Beispiel genutzt werden, wenn das Vorjahr noch nicht im VAT@GTC abgebildet ist.

Manuelle Erstellung der Sondervorauszahlung Bei der manuellen Eingabe ist ein aussagekräftiger Kommentar notwendig. Wird die Eingabe über das Pluszeichen [![]() ] bestätigt, wird der an das Finanzamt zu entrichtende Betrag automatisch berechnet. Wichtig dafür ist die Auswahl der kleinsten Meldeperiode im Formular. Bei Auswahl [Quartal] setzt das VAT@GTC den zu zahlenden Betrag unabhängig von der Summe auf 0,- €.

] bestätigt, wird der an das Finanzamt zu entrichtende Betrag automatisch berechnet. Wichtig dafür ist die Auswahl der kleinsten Meldeperiode im Formular. Bei Auswahl [Quartal] setzt das VAT@GTC den zu zahlenden Betrag unabhängig von der Summe auf 0,- €.

Automatische Erstellung der SVZ

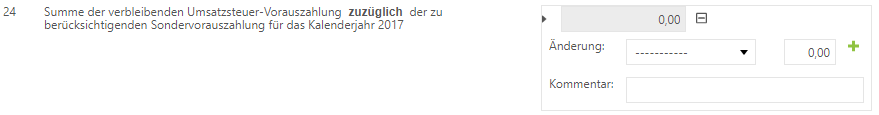

Über [Übernahme SVZ-Werte] kann die Zahllast automatisiert berechnet werden. Im Hintergrund laufen folgende Prozessschritte ab:

![]() Nach Auswahl der Gesellschaft sammelt das System alle Zahllasten / Erstattungen der Perioden des Vorjahres und überträgt diese in die Zeile 24 des VAT@GTC Formulars.

Nach Auswahl der Gesellschaft sammelt das System alle Zahllasten / Erstattungen der Perioden des Vorjahres und überträgt diese in die Zeile 24 des VAT@GTC Formulars. ![]() Ebenfalls schaut das System in den Stammdaten, ob es sich bei der Gesellschaft um einen Monats- oder Quartalszahler handelt

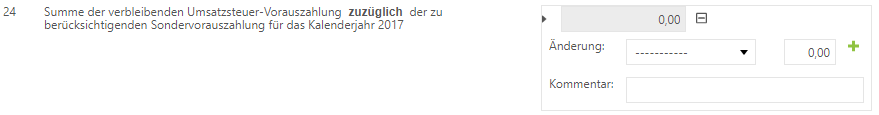

Ebenfalls schaut das System in den Stammdaten, ob es sich bei der Gesellschaft um einen Monats- oder Quartalszahler handelt ![]() Nun führt das System die Berechnung der Sondervorauszahlung durch (in Zeile 25 ausgegeben)

Nun führt das System die Berechnung der Sondervorauszahlung durch (in Zeile 25 ausgegeben)

Handelt es sich um einen Quartalszahler, beträgt die Zahlung automatisch 0,- €.

Addieren sich die Erstattungen / Zahllasten insgesamt zu einer Erstattung, beträgt die Zahlung ebenfalls 0,- €.

Bestand die Gesellschaft nicht die vollen 12 Monate, rechnet das System die vorhandenen Beträge auf das Jahr hoch und teilt diese bei einem Monatsmelder durch 11.

Status SVZ

In diesem Übersichtsdialog erhält der Benutzer einen Überblick über den Versendungsstatus des Sondervorauszahlungsformulars für die ausgewählte Periode. Wurde ein Organträger als Gesellschaft ausgewählt, erscheinen die Gesellschaften des Organkreises mit in der Übersicht.

Status Sondervorauszahlung Ist die Sondervorauszahlung noch in Bearbeitung, so erscheint der Meilenstein in [gelb ![]() ]. Soll der Meilenstein geschlossen werden, bedarf es der Bestätigung durch Klick auf diesen [Meilenstein

]. Soll der Meilenstein geschlossen werden, bedarf es der Bestätigung durch Klick auf diesen [Meilenstein ![]() ] und der Status ändert sich auf [grün

] und der Status ändert sich auf [grün ![]() ]. Ist der Meilenstein bereits geschlossen und mit [grün

]. Ist der Meilenstein bereits geschlossen und mit [grün ![]() ] gekennzeichnet, kann durch Klick auf diesen [Meilenstein

] gekennzeichnet, kann durch Klick auf diesen [Meilenstein ![]() ] die Meldung der Sondervorauszahlung wieder geöffnet werden und der Status wechselt wieder auf [in Bearbeitung

] die Meldung der Sondervorauszahlung wieder geöffnet werden und der Status wechselt wieder auf [in Bearbeitung ![]() ]. Wurde die Meldung bereits an das Finanzamt übermittelt, so kann die Meldung selbst nicht mehr geändert werden. Es kann jedoch eine Korrekturmeldung erstellt und anschließend beim Finanzamt eingereicht wer den. Bei der Korrekturmeldung wird der Meilenstein im inneren mit einer Zahl versehen [

]. Wurde die Meldung bereits an das Finanzamt übermittelt, so kann die Meldung selbst nicht mehr geändert werden. Es kann jedoch eine Korrekturmeldung erstellt und anschließend beim Finanzamt eingereicht wer den. Bei der Korrekturmeldung wird der Meilenstein im inneren mit einer Zahl versehen [![]() ], die für die Anzahl der Korrekturen steht.

], die für die Anzahl der Korrekturen steht.

SVZ versenden

Über diesen Dialog kann der Benutzer die Meldung an das Finanzamt versenden. Analog zum Dialog [Meldung versenden] bei einer ausgewählten Voranmeldungs- bzw. Jahreserklärungsperiode kann auch bei der Sondervorauszahlung die Meldung entweder gedruckt oder direkt an das Finanzamt versendet werden. Bei der elektronischen Übermittlung kann der Benutzer die Übertragung zunächst in einem TestfallSzenario durchlaufen.

Report

Wurde im Dialog [VAT] eine Sondervorauszahlungsperiode gewählt, so wird im Dialog [Report] u. a. der Report [Übersicht der Sondervorauszahlung] angezeigt.

Dieser Report enthält zum einen eine Übersicht aller Gesellschaften mit ihren Voranmeldungssalden des gesamten Jahres. Die Erstattungs- bzw. Zahllastbeträge der einzelnen Gesellschaften werden zudem in einer Zeile aufaddiert.

Zum anderen erhält der Benutzer in diesem Report noch eine Übersicht zur Sondervorauszahlung des Vorjahres, zum Durchschnitt sowie zum errechneten 1/11.

Die Standalone Gesellschaften werden in einem gesonderten Arbeitsblatt innerhalb des Reports angezeigt.

Praxishinweis

Erst wenn der Befehl [Bearbeitung aktivieren] in der Excel-Anwendung ausgewählt worden ist, werden die Summen in den unteren Zeilen errechnet.

According to section 46 UStDV (Value Added Tax Ordinance), the tax office has to extend the deadline for the submission of preliminary VAT returns (USt-Voranmeldungen) and prepayments by one month upon entrepreneur’s request. As a rule, the application must be submitted in accordance with the official data record by remote data transmission. To benefit from this so-called permanent extension of the filing deadline, the entrepreneur has to make a special prepayment to the tax office in accordance with section 47 UStDV (Value Added Tax Ordinance). The special prepayment is one-eleventh of the sum of the prepayments for the previous calendar year and has to be calculated, reported and paid by the statutory date of submission of the first preliminary VAT return. If, for example, a reporting party applies for a permanent extension of the filing deadline, it is entitled to submit the VAT return one month later: to submit the VAT return for January 2017 on 10.03.2017 instead of 10.02.2017. If it applies for a permanent extension of the filing deadline for the year 2017, the request has to be submitted by 10.02.2017 and at the same time the special prepayment has to be made available to the tax office.

The calculation of the special prepayment is a time-consuming process, especially for companies with a large number of VAT group members. In addition, the calculation becomes even more complicated if the company performed or started a professional or commercial activity during a part of the previous calendar year. The VAT@GTC offers the possibility to calculate the special prepayment automatically. To do so, it is necessary to create a special prepayment period in the [Periods] dialogue of the master data area.

If the application for a permanent extension of the filing deadline has been approved by the tax office, the company is entitled to submit its VAT returns one month later. In accordance with section 48 UStDV (Value Added Tax Ordinance), the special prepayment amount paid by the entrepreneur to the tax office before the application has to be taken into account when determining the prepayment for the last VAT return period of the tax period to which the extension applies. This means that a fixed special prepayment (as a rule) will be charged in the monthly VAT return for December. This process is performed automatically by the VAT@GTC.

Status

If a special prepayment period is selected in the [Status] dialogue of the [VAT] area, the view and basic dialogue functions differ from those of the VAT periods.

To send a special prepayment it is important to indicate the tax number of the company in the [Company] dialogue.

Good to know!

When creating a special prepayment period, it is necessary to select a copy period regarding the master data. This does not apply to the existing companies. The VAT@GTC automatically checks the entire year: which companies have passed, and considers them for the special prepayment period (especially important, if companies belonged to the VAT group for a period of less than a year).

As with a monthly/quarterly VAT return period, the status reflects the steps from the creation of the VAT return to its submission to the tax office. These steps are explained in more detail in the following chapters.

Special prepayment dialogue

This dialogue shows the special prepayment form. It is especially important to select the corresponding company. To offset the special prepayment amount (e.g. with a refund amount from a previous month) or if the refund amount has been assigned, a 1 has to be entered in box 29 of the VAT@GTC form.

It should be noted that the amount not covered by the offsetting is payable to the tax office. It is possible to cancel the granted SEPA Direct Debit Mandate to the tax office for the special prepayment. In this case enter 1 in box 26 of the VAT@GTC form.

If a taxpayer wants to make further statements or deviating statements from those in the tax return, or if any further facts have to be clarified, a 1 has to be entered in box 23 of the VAT@GTC form. Moreover, these additional explanations have to be stated on a separate form. Please fill out the free description field in the VAT@GTC.

Good to know!

If this error message appears in the dialogue, the current special prepayment form is not yet available. It will be provided with an annual update by AMANA.

The user has two options to create a special prepayment, these are shown below.

Manual filling of the special prepayment

The amount can be entered manually in line 24 of the VAT@GTC form. This can be done, for example, if the previous year has not yet been created in the VAT@GTC.

A manual entry requires a meaningful comment. If the entry is confirmed by the plus sign [![]() ], the amount to be paid to the tax office will be calculated automatically. Please mind selecting the shortest reporting period in the form. If [quarter] is selected, the VAT@GTC sets the amount to be paid to 0. - €, regardless of the total.

], the amount to be paid to the tax office will be calculated automatically. Please mind selecting the shortest reporting period in the form. If [quarter] is selected, the VAT@GTC sets the amount to be paid to 0. - €, regardless of the total.

Automatic calculation by the VAT@GTC

You can automatically fill the form by clicking the [Import SVZ values] button. The following will happen in the background:

![]() After selecting the company, the system collects all tax payable / refunds of the previous year's periods and displays them in line 24 of the VAT@GTC form.

After selecting the company, the system collects all tax payable / refunds of the previous year's periods and displays them in line 24 of the VAT@GTC form. ![]() The system also checks in master data to see, if the company is a monthly or quarterly payer.

The system also checks in master data to see, if the company is a monthly or quarterly payer. ![]() Now the system carries out the calculation of the special prepayment (displayed in line 25)

Now the system carries out the calculation of the special prepayment (displayed in line 25)

- If the company is a quarterly payer, the payment is automatically 0. - €.

- If the total of the tax payable / refunds results in a refund, the payment is 0. - €.

- If the company did not hold the full 12 months, the system increases the existing amounts to the sum for the entire year and divides it by 11 for a monthly payer.

Status special prepayment

This overview dialogue provides an overview of the status of the special prepayment form for the selected period. If the selected company is a representative VAT group member, the members of the VAT group will also be shown in the overview.

Status special prepayment

If the special prepayment is still in progress, the [yellow ] milestone is displayed. If you want to close the milestone, click on the [milestone ] and the status changes to [green ].

If the milestone is already closed and marked green , click on this milestone to open the special prepayment again .

If the VAT return has already been sent to the tax office, it cannot be changed anymore. Though, you can

create a corrected VAT return and send it to the tax office. The milestone than contains a number [ ], which indicates the number of corrected VAT returns.

send special prepayment

This dialogue allows the user to send the VAT return to the tax office. It functions in the similar way as the [Send VAT return] dialogue. Thus, it enables the user to either print out the VAT return or send it directly to the tax office. In case of electronical filing, there is a possibility to send the special prepayment in advance in a test case.

Special prepayment report

The report [SVZ-Overview] is displayed in the [Report] dialogue, when a special prepayment period is selected in the [VAT] dialogue.

This report contains an overview of all companies with their preliminary VAT return balances for the entire year. The totals of reimbursements or payment amounts of the individual companies are also displayed here.

In addition, the user also gets an overview of the special prepayment of the previous year, the average and the calculated 1/11 in this report. The standalone companies are displayed in a separate worksheet in the report.

Good to know

Only when the [Enable processing] is activated in Excel, the totals in the lower rows can be calculated.

- No labels