Vorbemerkung

Dies ist eine Zusammenstellung der dem Projekt „E-Bilanz“ der Finanzverwaltung häufig gestellten Fragen (Stand: Januar 2022). Die Fragen wurden aus Sicht des Projektes entsprechend der Konzeption der E-Bilanz beantwortet.

Bei dem nachfolgenden Fragen- und Antworten-Katalog (FAQ) handelt es sich lediglich um eine Orientierungshilfe. Er ist weder eine Verwaltungsanweisung noch ein BMF-Schreiben. Die Informationen haben keine Rechts- oder Bindungswirkung. Die Entscheidung im konkreten Einzelfall bleibt immer dem zuständigen Finanzamt vorbehalten.

Grundsätzliches

Frage: Was ist der Hintergrund für die Einführung der elektronischen Übermittlung von Jahresabschlüssen?

Antwort: Nach der nationalen E-Government Strategie ist es vorgesehen, dass zur Optimierung der Arbeitsabläufe zwischen Unternehmen und Verwaltung diese möglichst vollständig elektronisch umgesetzt und unterstützt werden. Bund und Länder schaffen zu diesem Zweck die notwendigen rechtlichen, organisatorischen und technischen Voraussetzungen für eine Nutzung elektronischer Verfahren. Durch standardisierte und möglichst offene Schnittstellen wird für alle am Verfahren Beteiligte eine hohe Wirtschaftlichkeit sichergestellt.

Unter dem Motto „Elektronik statt Papier!“ verfolgen die im Rahmen des Steuerbürokratieabbaugesetzes eingeführten Maßnahmen daher das Ziel, die vollelektronische Unternehmensteuererklärung als Regelverfahren der Kommunikation zwischen Unternehmen und Finanzverwaltung zu etablieren. Hierzu gehört auch, dass die Inhalte der Bilanz sowie der Gewinn- und Verlustrechnung für die entsprechenden Wirtschaftsjahre elektronisch übermittelt werden. Die Papierform, die oft sehr umfangreich sein kann, wird dadurch entbehrlich, so dass hierdurch neben einer Kostenersparnis (z.B. Papierverbrauch und -transport) auch eine Zeitersparnis wegen der nunmehr elektronisch vorhandenen Änderungsmöglichkeiten erreicht werden kann.

Frage: Welche Vorteile bringt die E-Bilanz?

Antwort: Die Unternehmen können ihre steuerlichen Pflichten elektronisch und damit schnell, Kosten sparend und medienbruchfrei erfüllen. Damit bietet sich die Möglichkeit einer schnelleren Erstellung, Übermittlung und anschließenden Verarbeitung der Erklärungen innerhalb einer elektronischen Prozesskette – von der Buchführung bis zum Steuerbescheid. Durch die standardisierte Übermittlung aller im Finanzamt für die Bearbeitung der Steuererklärung notwendigen Informationen verringern sich damit auch – bisher verbreitet übliche – Rückfragen oder Ergänzungswünsche der Finanzverwaltung. Dies trägt zusätzlich zur Beschleunigung und Kostenersparnis bei.

Zudem bietet der mit der Datensatzbeschreibung erreichte Standard auch Raum für künftige Ausbaustufen: So könnten in einer späteren Phase Datensätze auf XBRLBasis als Erläuterung zum Bescheid zurück übermittelt werden. Dies böte dann die Möglichkeit einer Auswertung dieser Ergebnisse durch den Steuerpflichtigen und/oder seinen Berater, z.B. im Rahmen einer elektronischen Differenzanalyse.

Das gewählte Übermittlungsformat XBRL bietet außerdem den Vorteil, dass es – nach ggf. erforderlicher einmaliger Umstellung – sowohl für die Einreichung bei der Steuerverwaltung als auch im Rahmen der allgemeinen Finanzberichterstattung verwendet werden kann, z.B. zur Übermittlung an den elektronischen Bundesanzeiger, an verbundene Unternehmen oder Banken. Die Vorteile des medienbruchfreien, wenig fehleranfälligen und kostensparenden Verfahrens sind damit auch für außersteuerliche Zwecke realisierbar. Die E-Bilanz eröffnet daneben die Möglichkeit, die Prozesse zur Erstellung der Steuerberechnung und -erklärung aufzunehmen und neu zu konzipieren. Hierdurch ist künftig eine Entlastung bei Routinearbeiten im Rahmen der Jahresabschlusserstellung möglich.

Aus steuerlicher Sicht führt die Technik der E-Bilanz zu einer belastbaren Dokumentation der Gewinnermittlung. Die Möglichkeit der risikoorientierten Fallbearbeitung auf Seiten der Finanzverwaltung kann zu einer zeitnäheren Erlangung von Rechtssicherheit für die Unternehmen führen.

Frage: Greift die Umstellung auf die E-Bilanz tief in die Organisation der Buchhaltung ein?

Antwort: Die Technik der E-Bilanz greift nicht unmittelbar in die bestehende individuelle Buchführung des Steuerpflichtigen ein. Sie stellt keine neuen Anforderungen an die Ordnungsmäßigkeit der Buchführung. Bereits heute müssen steuererhebliche Sachverhalte zeitnah, vollständig und zutreffend in der ordnungsmäßigen Buchführung erfasst werden. Die Organisation der Buchführung wird nur durch die technische Notwendigkeit der Zuordnung bestimmter Werte aus der Buchführung zu einer bestimmten Taxonomieposition berührt. Insoweit ist eine Auswirkung auf die individuelle Buchführung der Standardisierungswirkung der E-Bilanz geschuldet.

Es ist dem Steuerpflichtigen unbenommen, die interne und externe Rechnungslegung an Hand seiner betrieblichen Bedürfnisse eingriffsfrei zu gestalten. Er hat allerdings nach § 5b Einkommensteuergesetz (EStG) die Aufgabe, die steuererheblichen Inhalte der Bilanz sowie Gewinn- und Verlustrechnung gemäß den Anforderungen des amtlichen Datensatzes elektronisch zu übermitteln. Es besteht die Möglichkeit, ein Mussfeld „ohne Wert“ (NIL-Wert) zu übermitteln (siehe Tz. 4 Buchst. g). Damit bleibt das Buchungsverhalten des Steuerpflichtigen weitgehend unangetastet.

Taxonomie

Frage: Was ist eine Taxonomie?

Antwort: Eine Taxonomie im XBRL-Kontext ist ein gegliedertes hierarchisches Datenschema zur Übermittlung von Finanzberichten. Sie beschreibt den Inhalt und die Struktur von Finanzberichten, dient als Vorlage oder Baukasten für einen individuellen Abschluss und enthält einen Fundus der Positionen, die standardmäßig für eine Übermittlung verwendet werden können. Der Fundus der Positionen ist in etwa vergleichbar mit einem Kontenrahmen.

Für unterschiedliche Verwendungen bzw. Bilanzierungsstandards (z.B. HGB, USGAAP, IFRS) werden jeweils spezifische Taxonomien bereitgehalten.

Die Taxonomie kann nicht nur zur Übermittlung der E-Bilanz an die Finanzverwaltung genutzt werden. Sie dient auch der Übermittlung des Jahresabschlusses an den Bundesanzeiger oder an Kreditinstitute.

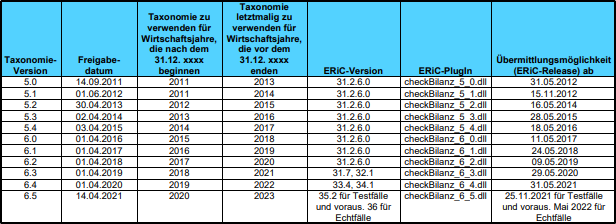

Frage: Gibt es mehrere von der Finanzverwaltung vorgegebene Taxonomien und für welche Wirtschaftsjahre sind diese zu verwenden?

Antwort: Die Finanzverwaltung überprüft jedes Jahr die Taxonomie. Sollte eine Anpassung der Taxonomie erforderlich sein, wird eine neue Taxonomie-Version erstellt und durch BMF-Schreiben amtlich veröffentlicht. Jede Taxonomie erhält ein eindeutiges Gültigkeitsdatum und ist bis zur Veröffentlichung einer neuen Taxonomie gültig. Grundsätzlich sind die Taxonomien für die nach der Veröffentlichung folgenden Wirtschaftsjahre zu verwenden. Allerdings wird es nicht beanstandet, wenn eine Taxonomie für das vorangegangene Wirtschaftsjahr verwendet wird. Dies ergibt sich eindeutig aus dem entsprechenden BMF-Anwendungsschreiben.

Die Anwendung der bisher veröffentlichten Taxonomien ergibt sich aus folgender Übersicht:

Dateninhalt

a) Allgemeines

Frage: Welche Inhalte aus dem Jahresabschluss müssen Unternehmen im Rahmen der E-Bilanz elektronisch zur Verfügung stellen?

Antwort: Die gesetzliche Verpflichtung zur elektronischen Übermittlung bezieht sich auf den Inhalt der Bilanz und – soweit vorhanden – der Gewinn- und Verlustrechnung. Alternativ kann entweder der Inhalt der Handelsbilanz, ergänzt um eine steuerliche Überleitungsrechnung, oder eine gesonderte Steuerbilanz eingereicht werden. Soweit ein Anhang, Lage- oder Prüfbericht vorliegt, ist dieser wahlweise in Papierform oder im Rahmen des E-Bilanz-Datensatzes an das Finanzamt zu übermitteln.

Frage: Sind die umfangreichen Informationen, die durch die vorgegebene Gliederungstiefe der Taxonomien gefordert werden, tatsächlich nötig?

Antwort: Die Taxonomie Steuer umfasst Positionen für alle Rechtsformen (Einzelunternehmen, Personen- oder Kapitalgesellschaften) und alle möglichen Berichtsbestandteile (z.B. Bilanz, Gewinn- und Verlustrechnung, Anhang, Lagebericht) sowie für deren ggf. möglichen Darstellungsformen (Gewinn- und Verlustrechnung nach Umsatzkosten oder Gesamtkostenverfahren). Von dem nach § 51 Absatz 4 Nr. 1b EStG bestimmten Mindestumfang des amtlichen Datensatzes muss der Steuerpflichtige tatsächlich nur diejenigen Mussfelder werthaltig übermitteln, welche für seine Rechtsform und seinen Wirtschaftszweig einschlägig sind und soweit sie realisierte steuererhebliche Sachverhalte betreffen und sich aus der ordnungsmäßigen individuellen Buchführung ableiten lassen. Alle anderen Mussfelder sind i.d.R. automationsunterstützt ohne Wert (NILWert) zu übermitteln. Das Ausmaß der werthaltig zu übermittelnden Datenfelder entspricht damit nahezu dem Umfang heutiger Gewinnermittlungen in Papierform.

Frage: Gibt es – abhängig von der Betriebsgröße oder -art – Unterschiede bezüglich der zu übermittelnden Unterlagen?

Antwort: Die nach § 5b EStG zu übermittelnden Unterlagen sind grundsätzlich von jedem betroffenen Unternehmen abzugeben. Dies gilt aus Gründen der Gleichmäßigkeit der Besteuerung unabhängig von der Betriebsgröße oder Art des Unternehmens. Beim Dateninhalt wird es sicherlich hinsichtlich der Betriebsgröße Unterschiede geben, da alle nicht vorhandenen Positionen (Mussfelder) der Bilanz sowie der Gewinn- und Verlustrechnung im Datensatz nicht werthaltig zu übermitteln sind, sondern mit einem technischen NIL-Wert, d.h. „leer“ übermittelt werden können. Für Unternehmen mit speziellen Rechnungslegungsvorschriften (z.B. bei Banken und Versicherern) werden branchenspezifische Taxonomien oder Taxonomieerweiterungen zur Verfügung gestellt.

Frage: Sind die Inhalte der E-Bilanz standardisiert?

Antwort: Durch die Wahl des Übermittlungsformats XBRL ist der Datensatz grundsätzlich strukturiert und somit formal standardisiert. Der Umfang der angeforderten Informationen entspricht dem, was auch bislang in Papierform der Finanzverwaltung übermittelt werden musste.

Der Dateninhalt selbst wird von der betrieblichen und steuerlichen Rechnungslegung und somit von den in der Buchführung erfassten Geschäftsvorfällen bestimmt.

Frage: Was ist gesetzliche Grundlage für die Bestimmung des amtlich vorgeschriebenen Datensatzes?

Antwort: Nach § 51 Absatz 4 Nr. 1b EStG hat der Gesetzgeber das Bundesministerium der Finanzen ermächtigt, im Einvernehmen mit den obersten Finanzbehörden der Länder den Mindestumfang der nach § 5b EStG zu übermittelnden Bilanz und Gewinn- und Verlustrechnung zu bestimmen. Dieser Mindestumfang der Bilanz sowie Gewinn- und Verlustrechnung nach amtlich vorgeschriebenem Datensatz im Sinne des § 5b EStG wird im BMF-Schreiben zur Veröffentlichung der Taxonomie vom 28.09.2011 (BStBl I S. 855) näher beschrieben.

Frage: Warum werden einige Angaben sowohl in der E-Bilanz als auch in der Steuererklärung abgefragt?

Antwort: Es wurde bei Erstellung der Taxonomie darauf geachtet, dass Angaben nicht parallel in den Erklärungsvordrucken und im E-Bilanz-Datensatz abgefragt werden. Dies lässt sich jedoch nicht gänzlich vermeiden, da beispielsweise aus Zuordnungsgründen bestimmte Angaben (z.B. Steuernummer) sowohl in der Steuererklärung als auch im E-Bilanz-Datensatz benötigt werden.

Frage: Welche Auswirkungen haben Gesetzesänderungen auf die E-Bilanz bzw. die Taxonomie?

Antwort: Ggf. erkennbarer Änderungsbedarf wird nach den aktuellen Planungen einmal im Jahr in ein Taxonomieupdate einfließen.

Frage: Besteht die Möglichkeit, in der Taxonomie erkannte Fehler oder Anregungen (z.B. zu praxisrelevanten Bezeichnungen bzw. Erweiterungen/Streichungen) an die Finanzverwaltung heranzutragen?

Antwort: Eine solche Möglichkeit wird über den ELSTER-Support angeboten (siehe dazu http://www.esteuer.de/#finanzantrag). Auf http://www.esteuer.de/finanzantrag ist auch eine Übersicht der bekannten Fehler eingestellt. Zudem gibt es in jedem Bundesland einen Ansprechpartner für Fragen und Anregungen zur E-Bilanz. Das Verzeichnis der E-Bilanz-Postfächer in den einzelnen Ländern steht ebenfalls unter http://www.esteuer.de/#finanzantrag zur Verfügung.

b) Erläuterungen zu Taxonomiepositionen

Frage: Gibt es für die inhaltliche Übermittlung Hilfestellung oder Erläuterungen zu einzelnen Positionen der Taxonomie?

Antwort: Einzelne Positionen in den GCD-Daten sowie in den einzelnen Taxonomien sind von der Finanzverwaltung kommentiert worden. Dies dient der Klarstellung, welche Informationen in der jeweiligen Position von der Finanzverwaltung erwartet werden. Diese Erläuterungen geben die Meinung der Finanzverwaltung wieder und berufen sich häufig auf Richtlinien oder BMF-Schreiben. Sie stellen keine rechtsverbindliche Weisung oder Richtlinie dar, sondern sind als Hilfestellung zur Verbesserung der Qualität des Dateninhaltes gedacht.

Die Erläuterungen sind direkt in die Taxonomie (den XBRL-Datensatz) eingefügt worden. Sie finden sich aber auch in den Excel-Visualisierungen in der Spalte „definitionGuidance“ unter „de“.

c) Besonderheiten für Branchen

Frage: Gibt es Besonderheiten der E-Bilanz z.B. für bestimmte Branchen?

Antwort: Die allgemeine Taxonomie (Kerntaxonomie) bildet die generelle Rechnungslegung des Handelsgesetzbuchs (HGB) ab. Aufsetzend auf der Kerntaxonomie wird in der Ergänzungstaxonomie (für Krankenhäuser, Pflegeeinrichtungen, Verkehrsunternehmen, Wohnungsunternehmen und kommunale Eigenbetriebe) den dort vorhandenen speziellen Rechnungslegungsverordnungen Rechnung getragen. Außerdem wird in der Ergänzungstaxonomie auch der Musterabschluss des BMEL berücksichtigt. Damit sind E-Bilanzen, die diesen besonderen handelsrechtlichen bzw. behördlichen (für Land- und Forstwirte) Vorgaben zu entsprechen haben, mit dieser (Ergänzungs-) Taxonomie übermittelbar.

Die Besonderheiten spezieller handelsrechtlicher Rechnungslegungsvorschriften werden in Spezialtaxonomien berücksichtigt.

Diese sind vorhanden für:

- Institute im Sinne des § 1 Absätze 1 und 1a Kreditwesengesetzes (KWG), Finanzunternehmen im Sinne des § 1 Absatz 3 KWG in der Rechtsform einer Kapital- bzw. Personengesellschaft (Taxonomie für Kreditinstitute)

- Institute im Sinne des § 1 Absatz 2a Zahlungsdiensteaufsichtsgesetzes (ZAG) (Taxonomie für Zahlungsinstitute)

- Versicherungsunternehmen im Sinne des § 330 Absatz 3 HGB (Taxonomie für Versicherungsunternehmen)

- Pensionsfonds im Sinne des § 112 Absatz 1 Versicherungsaufsichtsgesetzes (VAG) (Taxonomie für Versicherungsunternehmen)

Die Spezial- und Ergänzungstaxonomien bilden die handelsrechtliche Bilanzgliederung ab, vgl. § 330 HGB. Soweit eine Steuerbilanz übermittelt wird, bestehen seitens der Finanzverwaltung keine Anforderungen zur Einhaltung dieser besonderen handelsrechtlichen Rechnungslegungsvorschriften. In diesem Fall kann auch die Kerntaxonomie verwendet werden.

d) GCD-Daten

Frage: Ist die Angabe der Bundesfinanzamtsnummer ein Mussfeld, das ggf. mit „NIL“ übermittelt werden kann?

Antwort: Nein. Es ist grundsätzlich die 13-stellige Steuernummer anzugeben. Wenn eine Eröffnungsbilanz übermittelt wird und die 13-stellige Steuernummer noch nicht bekannt ist, muss zumindest die 4-stellige Bundesfinanzamtsnummer angegeben sein.

Frage: Wie ist die korrekte Eingabe bei dem Bereich „Bilanzart steuerlich“ in den GCD-Daten?

Antwort: Eine Eingabe bei „Bilanzart steuerlich“ ist nur zu tätigen, wenn es sich bei dem berichtenden Unternehmen um eine Personengesellschaft handelt. In diesem Fall ist von den Auswahlmöglichkeiten „Gesamthandsbilanz“, „Sonderbilanz“ oder „Ergänzungsbilanz“ eine auszuwählen. Wenn das berichtende Unternehmen ein Einzelunternehmen oder eine Kapitalgesellschaften ist, dann ist eine der Auswahlmöglichkeiten mit NIL zu berichten.

Frage: Was bedeutet in dem GCD-Bereich „Fertigstellungsstatus des Berichts“ die Ausprägung „vorläufig“?

Antwort: Übermittelt der Steuerpflichtige eine E-Bilanz mit dem Fertigstellungsstatus des Berichts „vorläufig“, kommt er nicht seiner Verpflichtung zur Abgabe des Jahresabschlusses nach. Dies stellt keine fristwahrende Einreichung des Jahresabschlusses dar. Die übermittelte Bilanz wird nicht als Grundlage der Steuerfestsetzung herangezogen. Nur ein endgültiger Jahresabschluss kann der Besteuerung zu Grunde gelegt werden.

Eine E-Bilanz, die den Fertigstellungsstatus „vorläufig“ trägt, kann nur Informationszwecken dienen, z.B. für Berechnung und Festsetzung von Vorauszahlungen.

Frage: Was mache ich, wenn eine bereits übermittelte E-Bilanz korrigiert werden soll?

Antwort: Korrekturen einer Bilanz sind nur unter ganz bestimmten Voraussetzungen zulässig (§ 4 Absatz 2 EStG). Liegen diese vor, kann die korrigierte E-Bilanz erneut übermittelt werden. Im Fall der Korrektur ist bei „Status des Berichts“ entweder „berichtigt“, „geändert“ oder „berichtigt und geändert“ anzugeben.

Betreffen die Korrekturen ausschließlich Positionen außerhalb von Bilanz und GuV (z.B. der steuerlichen Gewinnermittlung in Fällen des § 7g Absatz 3 Satz 1 EStG), ist bei „Status des Berichts“ „Sonstige Korrekturen" auszuwählen.

Sollen mit der E-Bilanz ausschließlich bisher nicht übermittelte Informationen nachgereicht werden (z.B. Kontensalden), ist bei „Status des Berichts“ „identischer Abschluss mit differenzierteren Informationen " anzugeben.

e) Ergänzungs- und Sonderbilanzen

Siehe hierzu: Besonderheiten bei Personengesellschaften und Mitunternehmerschaften.

f) Weitere Berichtsbestandteile

Frage: Ist die Kapitalkontenentwicklung verpflichtend zu übertragen?

Antwort: Die im eigenen GAAP-Berichtsbestandteil „Kapitalkontenentwicklung für Personenhandelsgesellschaften“ eingetragenen Mussfelder sind in der Gültigkeit begrenzt. Diese gelten erst für Wirtschaftsjahre, die nach dem 31.12.2014 beginnen, als verpflichtende Felder (siehe auch Rz. 20, 21 des BMF-Anwendungsschreibens vom 28.09.2011). Zuvor sind die entsprechenden gesellschafts- und gesellschaftergruppenbezogenen Posten in der Bilanz zu übermitteln.

Frage: Ist der Anlagenspiegel verpflichtend elektronisch zu übertragen?

Antwort: Der im Berichtsteil Anhang hinterlegte Anlagenspiegel ist ab der TaxonomieVersion 6.0 als Mussfeld ausgestaltet worden. Er ist im Rahmen der Mitwirkungspflichten des Steuerpflichtigen für Wirtschaftsjahre, die nach dem 31.12.2016 beginnen, verpflichtend elektronisch zu übermitteln.

Dies gilt im Anwendungsbereich der Taxonomie für Kreditinstitute und der Taxonomie für Zahlungsinstitute nur hinsichtlich des Anlagenspiegels für immaterielle Anlagewerte und Sachanlagen. Die Wertentwicklung des optionalen Anlagenspiegels (ohne immaterielle Anlagewerte und Sachanlagen) enthält keine Mussfelder.

Frage: Mit der Taxonomie 6.2 wurde der neue Berichtsteil „steuerlicher Betriebsvermögensvergleich“ eingeführt. Ist dieser Berichtsteil verpflichtend zu übermitteln?

Antwort: Die Übermittlung des Berichtsteils „steuerlicher Betriebsvermögensvergleich“

mit der Taxonomie 6.2 ist freiwillig möglich. Wird der Berichtsteil freiwillig übermittelt,

greifen allerdings bereits bestimmte ERiC-Plausibilitätsprüfungen.

Ab der übernächsten Taxonomieversion (voraussichtlich Taxonomieversion 6.4) ist die

Übermittlung des Berichtsteils verpflichtend.

Frage: Ist für Freitextfelder (Anhang, etc.) eine maximale Länge definiert?

Antwort: Laut ERiC-DTK-Dokument beträgt die „maximale Größe der unkomprimierten Eingangsdaten, die z.B. an EricBearbeiteVorgang() übergeben wird, 60 MB. Der Elster-Annahmeserver verweigert die Annahme von komprimierten Daten, die grö- ßer als 15 MB sind“.

g) Zuordnung der Taxonomie-Positionen / „NIL“-Werte

Frage: In welchen Fällen kann ein Mussfeld mit „NIL“ übermittelt werden?

Antwort: Nach Rz. 16 des BMF-Anwendungsschreibens vom 28.09.2011 sind die in den Taxonomien als „Mussfeld“ gekennzeichneten Positionen zwingend zu befüllen (Mindestumfang). Es wird elektronisch geprüft, ob formal alle Mussfelder in den übermittelten Datensätzen enthalten sind. Sofern sich ein Mussfeld nicht mit Werten füllen lässt, weil die Position in der individuellen Buchführung nicht geführt wird oder ableitbar ist, ist zur erfolgreichen Übermittlung des Datensatzes die entsprechende Position „leer“ (technisch: NIL-Wert) zu übermitteln.

Frage: Was bedeutet in diesem Zusammenhang „ableitbar“?

Antwort: Ein Wert ist grundsätzlich aus der Buchführung ableitbar, wenn er sich aus

den Buchführungsunterlagen ergibt, die nach §§ 140ff Abgabenordnung (AO) zu führen

sind. Die Ableitbarkeit erfasst die Buchführung als Ganzes (Hauptbuch, Nebenbücher

(z.B. Beteiligungsverzeichnis) oder durch maschinelle Auswertungen von Buchungsschlüsseln). Dabei ist das individuelle Buchungsverhalten des jeweiligen Unternehmens

maßgeblich. Ein Standardkontenrahmen, der dem Unternehmen lediglich die Möglichkeit gibt, aus einer Vielzahl von angebotenen Konten auszuwählen, ist hier nicht maßgeblich.

Frage: In welchen Fällen kann eine Auffangposition genutzt werden?

Antwort: Ein Steuerpflichtiger, der eine durch Mussfelder vorgegebene Differenzierung für einen bestimmten Sachverhalt nicht aus der Buchführung ableiten kann, kann zur Sicherstellung der rechnerischen Richtigkeit für die Übermittlung der Daten alternativ die Auffangpositionen nutzen (siehe Rz. 19 des BMF-Anwendungsschreibens vom 28.09.2011). Soweit sich ein Mussfeld mit Werten der Buchführung füllen lässt, geht das Mussfeld bzw. gehen die Mussfelder einer Auffangposition vor. Insoweit besteht kein Wahlrecht.

Außerdem kann eine Auffangposition zur Herstellung der rechnerischen Richtigkeit genutzt werden, wenn die einschlägige Position als „rechnerisch erforderlich, soweit vorhanden“ und nicht als „Mussfeld“ gekennzeichnet ist.

Frage: Die Auffangpositionen sollen mittelfristig evaluiert werden – heißt das, die Positionen fallen zukünftig ersatzlos weg?

Antwort: Die zur Zeit vorhandenen Auffangpositionen, die Eingriffe in das Buchungsverhalten vermeiden und einen Einstieg in die E-Bilanz erleichtern sollen, werden - wie die gesamte Taxonomie - stetig evaluiert. Auch wenn davon auszugehen ist, dass ihre Notwendigkeit mit der Zeit abnehmen wird, werden sie künftig gebraucht, um im Fluss einer dynamischen Rechtsentwicklung weiche Übergänge auf neue Rechtssituationen zu schaffen. In den Prozess, die Operationalität der Taxonomie kontinuierlich zu verbessern, werden interessierte Vertreter der Kammern, Verbände und Unternehmen weiterhin eingebunden.

Frage: Was ist zu tun, wenn sich aus der eigenen Buchführung ein Posten ergibt, der sich nicht mit der gleichen Bezeichnung in der Taxonomie wiederfindet?

Antwort: Hat der Posten im eigenen Abschluss nicht die gleiche Bezeichnung wie die Position in der Taxonomie, so ist eine Zuordnung des Inhalts dieses Postens auf eine in der Taxonomie vorhandene Position erforderlich (z.B. Kontobezeichnung in der Buchführung „Aushilfslöhne“ -> Zuordnung zur Taxonomieposition „Löhne für Minijobs“ oder Kontobezeichnung in der Buchführung „Fremdarbeiten (Vertrieb)“ -> Zuordnung zur Taxonomieposition „Provisionen“). Deckt keine der differenzierten Positionen der Taxonomie den Sachverhalt zutreffend ab, so können die Auffangpositionen für die Zuordnung genutzt werden. Soweit dies rechnerisch zulässig ist, kann auch die Oberposition in der Taxonomie genutzt werden (z.B. Kontobezeichnung in der Buchführung „KfzReparaturen“ -> Zuordnung zur Taxonomie-Oberposition „Kfz-Kosten“ oder Kontobezeichnung in der Buchführung „Nebenkosten des Geldverkehrs“ -> Zuordnung zur Taxonomie-Oberposition „andere ordentliche / nicht zuordenbare sonstige betriebliche Aufwendungen“).

Einzelne Erläuterungen, welche Sachverhalte nach Auffassung der Finanzverwaltung unter die jeweiligen Taxonomiepositionen fallen, sind aus der Dokumentation zur Taxonomie ersichtlich.

Falls ein ggf. in der Buchführung vorhandener höherer Informationsgrad erhalten bleiben soll, ist es aber – auf freiwilliger Basis – möglich, zu jeder Position die in ihren Wert einfließenden Kontensalden inkl. Kontenbezeichnung mit zu übermitteln, um Nachfragen zu vermeiden. Für die Einreichung der Kontensalden gibt es einen eigenen Berichtsbestandteil in der Taxonomie.

Frage: Wenn ein Unternehmen in der Bilanz eine Bilanzposition individuell untergliedert hat, z.B. in „Technische Anlagen Süd“ und „Technische Anlagen Nord“, ist es dann möglich, beiden Positionen zwar denselben XBRL-Tag zuzuweisen, der Unterscheidung halber aber individuelle Bezeichnungen zu übermitteln? Ist es grundsätzlich möglich, eigene, individuelle Positionsbezeichnungen zu verwenden?

Antwort: Eine Übermittlung von individuellen Erweiterungen der Datensatzbeschreibung/Taxonomie ist nicht möglich. Dies schließt auch individuelle Positionsbezeichnungen aus. Erforderlich ist in solchen Fällen eine Zuordnung des Inhalts individueller Posten auf in der Taxonomie vorhandene Positionen (Falls ein ggf. in der Buchführung vorhandener höherer Informationsgrad erhalten bleiben soll, ist es aber – auf freiwilliger Basis – möglich, zu jeder Position die in ihren Wert einfließenden Kontensalden inkl. Kontenbezeichnung mit zu übermitteln. Für die Einreichung der Kontensalden gibt es einen eigenen Berichtsbestandteil in der Taxonomie).

h) Einzelne Positionen

Frage: Roh-, Hilfs- und Betriebsstoffe und bezogene Waren wurden in der GuV bislang unter einem GuV-Posten: „Aufwendungen für Roh-, Hilfs- und Betriebsstoffe und für bezogene Waren“ ausgewiesen. Eine Aufgliederung nach einzelnen steuerlichen Sachverhalten erfolgte bislang nicht. Wie sind diese Posten in der Taxonomie abzubilden?

Antwort: Die Taxonomie verlangt eine Aufteilung dieser Aufwendungen in Roh-, Hilfs- und Betriebsstoffe und in bezogene Waren mit jeweiliger Aufgliederung der einzelnen steuerlichen Sachverhalte. Eine Änderung des bisherigen Buchungsverhaltens wird dabei jedoch nicht gefordert. Eine Aufteilung ist also vorzunehmen soweit dies in der bisherigen Buchführungspraxis auch gemacht wurde. Daher wird es nicht beanstandet, wenn der gesamte Wareneinkauf unter den Aufwendungen für bezogene Waren ausgewiesen wird, wenn bisher die Aufwendungen für Roh-, Hilfs- und Betriebsstoffe und bezogene Waren nicht getrennt verbucht wurden.

Frage: Welcher Betrag ist im Rahmen des steuerlichen Betriebsvermögensvergleichs (BVV) als „Betriebsvermögen zum Ende des vorangegangenen Wirtschaftsjahres (nach möglicher Kapitalanpassung)“ zu übermitteln?

Antwort: Hier ist das steuerliche Betriebsvermögen als Summenwert einzutragen, welches für das Ende des vorangegangenen Wirtschaftsjahres übermittelt wurde. Sollte für das Vorjahr eine abweichende Steuerfestsetzung durchgeführt worden sein (z.B. aufgrund einer Betriebsprüfung), so ist das dieser Steuerfestsetzung zugrunde gelegte Betriebsvermögen zu übermitteln.

Das Betriebsvermögen zum Ende des vorangegangenen Wirtschaftsjahres orientiert

sich an den in der Rechtsprechung entwickelten Grundsätzen des sog. formellen Bilanzenzusammenhangs (vgl. BFH GrS vom 29.11.1965, BStBl III 1966,142; BFH vom 13.6.2006, BStBl II 2006, 928). Durch diese Anbindung an das Betriebsvermögen des vorherigen Wirtschaftsjahres wird der Bedeutung der Bilanz für die Gewinnermittlung zweier Wirtschaftsjahre Rechnung getragen (vgl. § 4 Absatz 1 i.V.m. § 5 EStG) und soll der zutreffenden Ermittlung und Besteuerung des Totalgewinns des Betriebes dienen.

Frage: Zum 1. Juli 2020 wurden die geltenden Steuersätze zur Umsatzsteuer auf 16 % und 5 % gesenkt. Wie sind die Umsätze zu diesen Steuersätzen in der E-Bilanz auszuweisen?

Antwort: Umsätze zu den ab dem 1. Juli 2020 geltenden Steuersätzen 16 % und 5 % sind in der Umsatzsteuer-Voranmeldung 2020 und in der Umsatzsteuererklärung für das Kalenderjahr 2020 in der Zeile „Umsätze zu anderen Steuersätzen“ zu erklären.

Diese Vorgehensweise kann aus Gründen der Einheitlichkeit auch bei der Übermittlung der E-Bilanz angewandt werden, mit der Konsequenz, dass die Umsätze zu den ab dem 1. Juli 2020 geltenden Steuersätzen 16 % und 5 % in der entsprechenden Position „Umsatzerlöse (GKV), in Umsatzerlöse enthaltener Bruttowert, sonstige Umsatzsteuersätze“ [is.netIncome.regular.operatingTC.grossTradingProfit.totalOutput.netSales.grossSales.otherRateVAT] bzw. „Umsatzerlöse (UKV), in Umsatzerlöse enthaltener Bruttowert, sonstige Umsatzsteuersätze“ [is.netIncome.regular.operatingCOGS.grossOpProfit.netSales.grossSales.otherRateVAT] enthalten sind.

Es wird aber auch nicht beanstandet, wenn aus Vereinfachungsgründen für das Wirtschaftsjahr 2020 (und abweichende Wirtschaftsjahre 2019/2020 bzw. 2020/2021) die Umsätze zu 16 % in der Position „Umsatzerlöse (GKV), in Umsatzerlöse enthaltener Bruttowert, Regelsteuersatz“ [is.netIncome.regular.operatingTC.grossTradingProfit.totalOutput.netSales.grossSales.generalRateVAT] bzw. „Umsatzerlöse (UKV), in Umsatzerlöse enthaltener Bruttowert, Regelsteuersatz“ [is.netIncome.regular.operatingCOGS.grossOpProfit.netSales.grossSales.generalRateVAT] und die Umsätze zu 5 % in der Position „Umsatzerlöse (GKV), in Umsatzerlöse enthaltener Bruttowert, ermäßigter Steuersatz“ [is.netIncome.regular.operatingTC.grossTradingProfit.totalOutput.netSales.grossSales.reducedRateVAT] bzw. „Umsatzerlöse (UKV), in Umsatzerlöse enthaltener Bruttowert, ermäßigter Steuersatz“ [is.netIncome.regular.operatingCOGS.grossOpProfit.netSales.grossSales.reducedRate

VAT] angegeben werden.

Um Rückfragen der Finanzverwaltung zu vermeiden, wird dringend empfohlen, in jedem

Fall den Datensatz zur E-Bilanz einschließlich einem aussagekräftigen Kontennachweis

zu übermitteln und ggf. zusätzlich Erläuterungen zum jeweiligen Ausweis der Umsätze

in einer Fußnote vorzunehmen.

i) Freitextfelder / Fußnoten

Frage: Was ist der Unterschied zwischen Freitextfeldern und Fußnoten?

Antwort:

Freitextfelder

Freitextfelder stellen eigene Positionen der Taxonomie dar, in denen Informationen in Prosa (Textform) übermittelt werden können. Sie dienen in der Regel der Erläuterung übriger (meist darüber liegender) Positionen.

Beachte: Da die Formatierungsmöglichkeiten für den Inhalt von Textfeldern stark eingeschränkt sind, ist anstelle des betreffenden Textfelds die Fußnotenfunktion (siehe unten) zu verwenden.

Fußnoten

Die Übermittlung einer Fußnote ist zu jeder Taxonomie-Position möglich (auch zu Freitextfeldern). In ihr können Informationen zu der jeweiligen Position in Textform übermittelt werden. Der Text in den Fußnoten ist formatierbar. Hinsichtlich der Formatierung von Fußnoten sind lediglich die Schriftformatierungen (fett, kursiv, unterstrichen), §§-/ Aufzählungslisten und Tabellen zugelassen.

Soll in der Taxonomie formatierter Text übermittelt werden, ist daher eine Fußnote zu verwenden. Die Übermittlung von Bilddateien oder anderen Dateianhängen in Fußnoten ist jedoch nicht möglich.

Sollen Erläuterungen zu mehreren Positionen in einer Fußnote zusammengefasst werden, empfiehlt es sich, diese Fußnote zur Position „steuerlicher Erläuterungsbericht“ im Berichtsbestandteil „Anhang“ zu übermitteln.

j) Inländische Unternehmen mit ausländischen Betriebsstätten bzw. ausländische Unternehmen mit inländischen Betriebsstätten

Frage: Kann für eine inländische Betriebsstätte eines ausländischen Unternehmens eine E-Bilanz übermittelt werden?

Antwort: Mit der Taxonomie 5.3 wurde durch die Einführung der Position „Dotationskapital“ in der Bilanz und der Ergänzung des Berichtsbestandteils „Steuerliche Gewinnermittlung für besondere Fälle“ die Voraussetzungen für die Übermittlung geschaffen.

Im Berichtsteil „steuerliche Gewinnermittlung“ steht u.a. für Zwecke der Einkünftekorrektur im Zusammenhang mit der Aufteilung von Betriebsstättengewinnen unter Beachtung des AOA (Authorized OECD Approach) nach § 1 Absatz 5 Außensteuergesetz (AStG) die Position „Hinzurechnungen nach § 1 AStG“ zur Verfügung. In einer Fußnote zu dieser Position soll die nach § 3 BsGaV zu erstellende Hilfs- und Nebenrechnung übermittelt werden. Da der Berichtsteil „steuerliche Gewinnermittlung“ nicht für Körperschaften geöffnet ist, ist die Übermittlung innerhalb des E-Bilanz-Datensatzes für Körperschaften nicht möglich. Die Einkünftekorrekturen nach § 1 AStG sind in der Körperschaftsteuererklärung anzugeben. In diesen Fällen kann die Hilfs- und Nebenrechnung freiwillig als Fußnote im E-Bilanz-Datensatz zur Position „Jahresüberschuss/-fehlbetrag“ [is.netIncome] übermittelt werden.

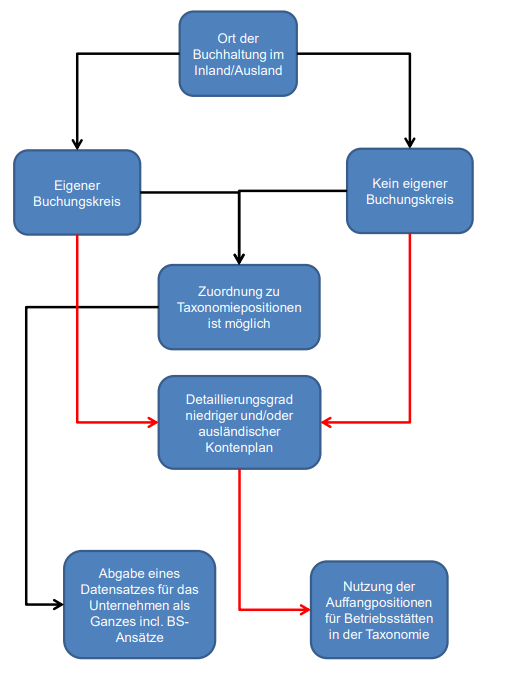

Frage: Wie sind die ausländischen Betriebsstätten inländischer Unternehmen im Rahmen der E-Bilanz zu berücksichtigen?

Antwort: Hat ein inländisches Unternehmen eine ausländische Betriebsstätte, ist für das Unternehmen als Ganzes eine E-Bilanz abzugeben (vgl. Rz. 3 des BMF-Anwendungsschreibens vom 28.09.2011). Nach Rz. 16 des BMF-Anwendungsschreibens vom 28.09.2011 sind die in den Taxonomien als „Mussfeld“ gekennzeichneten Positionen zwingend zu befüllen (Mindestumfang). Für ein inländisches Unternehmen mit ausländischer Betriebsstätte bedeutet dies, dass die Mussfelder mit den Daten des gesamten Unternehmens („als Ganzes“) befüllt werden müssen. Maßgeblich für die Befüllung der einzelnen Mussfelder der E-Bilanz ist der jeweilige Detaillierungsgrad in der ordnungsgemäßen Buchführung des inländischen Teils des Unternehmens. Liegt für die ausländische Betriebsstätte ein abweichender Detaillierungsgrad vor, so dürfen die Auffangpositionen „soweit aus der/den für die ausländische(n) Betriebsstätte(n) geführten Buchführung(en) nicht anders zuordenbar“ verwendet werden.

Im Einzelnen sind folgende Fälle zu unterscheiden:

- Die Buchhaltung der ausländischen Betriebsstätte wird in der inländischen Buchhaltung des Unternehmens abgebildet. Ein eigenständiger Buchungskreis wird nicht geführt.

Das Unternehmen gibt in diesem Fall einen E-Bilanz-Datensatz ab, der die Wirtschaftsgüter und Ergebnisse der ausländischen Betriebstätte mit umfasst. - Das Unternehmen führt im Inland eine Buchhaltung für die ausländischen Betriebsstätten in einem eigenständigen Buchungskreis.

Das Unternehmen kann die Wirtschaftsgüter und Ergebnisse für Geschäftsleitungsbetriebsstätte und Betriebsstätte zusammenfassen und in einem E-BilanzDatensatz ohne Aufteilung übermitteln. - Das Unternehmen führt die Betriebsstättenbuchhaltung nach ausländischem Recht im Ausland. Für den HGB-Abschluss werden die Bilanzwerte der Wirtschaftsgüter und die Ergebnisse der ausländischen Betriebsstätte in die inländische Buchhaltung übernommen.

Das Unternehmen übermittelt einen Datensatz ohne Aufteilung. - Das Unternehmen führt eine Betriebsstättenbuchhaltung im Inland oder Ausland und kann die Wirtschaftsgüter nicht einzelnen Taxonomiepositionen zuordnen, da die Buchhaltung nach den ausländischen Anforderungen mit einem abweichenden Detaillierungsgrad und/oder nach einem ausländischen Kontenplan eingerichtet wurde.

Für diesen Fall wurden Auffangpositionen in die Taxonomie eingefügt. Das Unternehmen kann diese Auffangpositionen nutzen und das Ergebnis der ausländischen Betriebsstätte(n) in der Position „Ergebnis der ausländischen Betriebsstätten, soweit aus der/den für die ausländische(n) Betriebsstätte(n) geführten Buchführung(en) nicht anders zuordenbar“ erfassen. Bei steuerlichen Wertunterschieden ist die Überleitungsrechnung zu nutzen. Das Ergebnis fließt in den steuerlichen Sammelposten ein („Sammelposten für Gewinnänderungen aus der Überleitungsrechnung“).

Besitzt die Bundesrepublik Deutschland nach einem anwendbaren Doppelbesteuerungsabkommen nicht das Besteuerungsrecht und wird die Doppelbesteuerung durch Freistellung der Gewinne der ausländischen Betriebsstätte(n) vermieden, ist der freizustellende Gewinn im Berichtsteil steuerliche Gewinnermittlung in der Position „nach DBA steuerfreie Erträge“ zu übermitteln. In einer Fußnote zu dieser Position soll die nach § 3 BsGaV zu erstellende Hilfs- und Nebenrechnung dargestellt werden. Da der Berichtsteil nicht für Körperschaften geöffnet ist, steht die Position für diese nicht zur Verfügung. Der freizustellende Gewinn ist in der Körperschaftsteuererklärung anzugeben. In diesen Fällen kann die Hilfs- und Nebenrechnung freiwillig als Fußnote im E-Bilanz-Datensatz zur Position „Jahresüberschuss/-fehlbetrag“ [is.netIncome] übermittelt werden.

k) Handelsbilanz mit Überleitungsrechnung

Frage: Wie ist die Mussfeldtiefe bei der Übermittlung einer Handelsbilanz mit Überleitungsrechnung abzubilden?

Antwort: Grundsätzlich ist die Mussfeldtiefe (z.T. oder in der Breite) bereits in der Handelsbilanz abzubilden. Dann sind in der Überleitungsrechnung die steuerlich unzulässigen Positionen entsprechend überzuleiten.

Es wird aber nicht beanstandet, wenn die Handelsbilanz nicht in der geforderten Mussfeldtiefe übermittelt wird, diese aber durch die Umgliederung innerhalb der „Steuerlichen Modifikationen“ erreicht wird. Infolgedessen sind die zugehörigen Mussfelder der Handelsbilanz in diesem Fall mit „NIL“ zu übermitteln.

Durch die Umgliederung muss die geforderte Mussfeldtiefe dargestellt werden. Nach Übermittlung wird verwaltungsintern aus Handelsbilanz und Überleitungsrechnung eine Steuerbilanz errechnet, die dann der Mussfeldüberprüfung unterworfen wird.

Frage: Wie ist bei Übermittlung einer Handelsbilanz mit Überleitungsrechnung die Gewinn- und Verlustrechnung abzubilden?

Antwort: Die einzelnen Positionen der GuV sollen wie bei der Bilanz ebenfalls einzeln übergeleitet werden. Bei fehlender Zuordnungsmöglichkeit von erfolgswirksamen Abweichungen in der Überleitungsrechnung zu einzelnen GuV-Posten kann diese Gewinnänderung auch in einer Summe in der Position „Sammelposten für Gewinnänderungen aus der Überleitungsrechnung“ aufgeführt werden. Es wird jedoch nicht beanstandet, wenn für die GuV sämtliche Umgliederungen und Wertanpassungen in den Sammelposten einfließen.

Frage: Die Rechenregeln der Überleitungsrechnung sind aktuell nicht in der Taxonomie hinterlegt, werden jedoch zur Plausibilisierung der Datensätze verwendet. Wie errechnet sich der steuerliche Datensatz aus Handelsbilanz und Überleitungsrechnung?

Antwort: Aus der Handelsbilanz mit Überleitungsrechnung wird ein steuerlicher Datensatz berechnet. Hierbei ist folgende Rechensyntax zugrunde gelegt:

o Handelsbilanzieller Wert

+/- Wertänderung der Vorperioden

+/- Wertänderung aus dem aktuellen Wirtschaftsjahr

= Steuerbilanzieller Wert

Demzufolge gilt für die zu übermittelnden Werte:

o Wertänderung der Vorperioden

+ /- Wertänderung aus dem aktuellen Wirtschaftsjahr

= Gesamte Wertänderung einer Position

l) Steuerbilanz

Frage: Muss es sich bei der Steuerbilanz (Bilanzierungsstandard = „deutsches Steuerrecht“) stets um eine gebuchte Steuerbilanz handeln?

Antwort: Grundsätzlich geht die Finanzverwaltung bei Deklarierung der E-Bilanz als „Steuerbilanz“ von einer gebuchten Steuerbilanz und Gewinn- und Verlustrechnung aus. Technisch ist es allerdings auch möglich, eine gebuchte Handelsbilanz durch eine interne Überleitungsrechnung in eine Bilanz mit steuerrechtlich zutreffenden Wertansätzen zu berechnen und als „Steuerbilanz“ zu übermitteln. Wird von dieser Möglichkeit Gebrauch gemacht, ist auch eine Gewinn- und Verlustrechnung mit steuerlichen Werten zu erstellen und zu übermitteln.

m) Unternehmen mit Betrieben gewerblicher Art oder wirtschaftlichen Geschäftsbetrieben

Frage: Muss für den Betrieb gewerblicher Art oder wirtschaftlichen Geschäftsbetrieb die Bilanz auch elektronisch abgegeben werden?

Antwort: Sind für einen Betrieb gewerblicher Art oder einen wirtschaftlichen Geschäftsbetrieb eine Bilanz sowie eine Gewinn- und Verlustrechnung aufzustellen, ist dieser Datensatz durch Datenfernübertragung zu übermitteln (vgl. hierzu auch Informationsschreiben des BMF zur „Elektronischen Übermittlung von Bilanzen sowie Gewinn- und Verlustrechnungen nach § 5b EStG („E-Bilanz“); Übermittlungspflichten für steuerbegünstigte Körperschaften“ vom 19.12.2013).

Aufgrund der Übergangsregelung im BMF-Schreiben vom 28.09.2011 gilt die elektronische Übermittlungspflicht jedoch erstmals für Wirtschaftsjahre, die nach dem 31.12.2014 beginnen.

Frage: Wie können die Positionen für den Betrieb gewerblicher Art oder den wirtschaftlichen Geschäftsbetrieb angekündigt werden?

Antwort: Mit der Taxonomieversion 5.3 wurde hierfür in den GCD die Auswahlpositionen „Unternehmen mit wirtschaftlichem Geschäftsbetrieb oder Betrieb gewerblicher Art“ (ab Taxonomieversion 5.4 Umbenennung in „Unternehmen mit Gewinnermittlung für besondere Fälle“) und „Übermittlungsvariante bei Unternehmen mit wirtschaftlichem Geschäftsbetrieb oder Betrieb gewerblicher Art“ eingeführt.

Die Eintragungen zu den GCD beziehen sich auf das berichtende (Gesamt)unternehmen. Sie gelten grundsätzlich auch für die wirtschaftlichen Geschäftsbetriebe bzw. Betrieb(e) gewerblicher Art im Berichtsteil „Steuerliche Gewinnermittlung für besondere Fälle“.

Frage: Welche Berichtsteile sind von der steuerbegünstigten Körperschaft bzw. der juristischen Person des öffentlichen Rechts zu übermitteln?

Antwort: Das BMF-Schreiben vom 13.06.2014 (BStBl I S. 886) sieht folgende Wahlmöglichkeiten vor:

- Zusätzlich zu den originären Berichtsteilen für die Gesamtkörperschaft kann im Berichtsbestandteil „Steuerliche Gewinnermittlung für besondere Fälle“ die Datenstruktur der Berichtsteile „Bilanz“ und „GuV“ für den steuerrelevanten Geschäftsbereich genutzt werden.

- Soll lediglich eine Bilanz ausschließlich für den partiell steuerpflichtigen Teilbereich übermittelt werden, so ist für die Datenübermittlung nur der Berichtsbestandteil „Steuerliche Gewinnermittlung für besondere Fälle“ zu verwenden (Übermittlung ausschließlich steuerlicher Werte). Hierbei besteht die Möglichkeit, sowohl die Bilanz und GuV als auch nur die GuV für den partiell steuerpflichtigen Teilbereich nach amtlich vorgeschriebenem Datensatz zu übermitteln.

- Sollte die Gesamtkörperschaft nur eine Gesamtbilanz sowie eine Gesamt-GuV aufgestellt und den Gewinn des partiell steuerpflichtigen Teilbereichs lediglich in einer (außerbilanziellen) Nebenrechnung ermittelt haben, ist das Ergebnis der Nebenrechnung im Berichtsteil „Steuerliche Gewinnermittlung für besondere Fälle“ zu übermitteln. In der dazugehörigen Erläuterungsposition (Fußnote, siehe Tz. 4 Buchst. i)) ist die Nebenrechnung darzustellen.

Zeitpunkt der Übermittlung

Frage: Besteht für die E-Bilanz eine eigenständige Abgabepflicht bzw. hat sich hinsichtlich der Abgabefristen etwas zur bisherigen Regelung geändert?

Antwort: Hinsichtlich der Pflichten zur Abgabe und der einzuhaltenden Abgabefristen ergeben sich durch die Einführung der E-Bilanz keine Änderungen.

Frage: Muss die Bilanz gemeinsam mit der Steuererklärung abgegeben werden oder kann die Bilanz auch nachgereicht werden?

Antwort: Die Übermittlung einer E-Bilanz und zugehöriger Erklärung/en erfolgt jeweils technisch unabhängig voneinander.

Zeitlicher und sachlicher Anwendungsbereich

Frage: Ab wann ist elektronisch zu übermitteln?

Antwort: Nach § 52 Absatz 15a EStG sind Jahresabschlüsse für alle Wirtschaftsjahre elektronisch zu übermitteln, die nach dem 31.12.2010 beginnen. Dieser Anwendungszeitpunkt wurde nach § 51 Absatz 4 Nr. 1c EStG um ein Jahr verschoben. Damit gilt die elektronische Übermittlungsverpflichtung nun für Wirtschaftsjahre, die nach dem 31.12.2011 beginnen. Nach Rz. 26 und 27 des BMF-Anwendungsschreibens vom 28.09.2011 ist es nicht zu beanstanden, wenn für das erste Wirtschaftsjahr, das nach dem 31.12.2011 beginnt, die Bilanz und die Gewinn- und Verlustrechnung für dieses Jahr noch nicht gemäß § 5b EStG nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung übermittelt werden. Bilanz sowie Gewinn- und Verlustrechnung sind in diesen Fällen in Papierform ohne Taxonomiegliederung abzugeben.

Frage: Was gilt für Unternehmer, die nicht bilanzieren, sondern eine EinnahmenÜberschussrechnung (EÜR) abgeben?

Antwort: Nicht bilanzierende Unternehmen müssen keinen E-Bilanz-Datensatz abgeben. Zu beachten ist allerdings die ab Veranlagungszeitraum 2011 geltende Verpflichtung zur Abgabe der Steuererklärungen in elektronischer Form. Dies gilt für alle Unternehmen mit betrieblichen Einkünften. Ab dem Veranlagungszeitraum 2017 sind grundsätzlich alle Steuerpflichtigen, die ihren Gewinn durch Einnahmenüberschussrechnung ermitteln, zur Übermittlung der standardisierten Anlage EÜR nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung verpflichtet (vgl. § 60 Absatz 4 EStDV und Mitteilung des BMF vom 30.03.2017 unter www.bundesfinanzministerium.de).

Frage: Welche Bedeutung hat die E-Bilanz für Betriebsprüfungen?

Antwort: Mit der E-Bilanz erhält die Finanzverwaltung Daten, die zu einer zeitnäheren und treffgenaueren Auswahl der zu prüfenden Betriebe genutzt werden können. Der Datensatz liefert somit einen wichtigen Ansatzpunkt dafür, dass sowohl Steuerpflichtige als auch die Verwaltung zeitnah nur mit Prüfungen belastet werden, die zur Aufdeckung steuerlicher Risiken führen.

Härtefallantrag

Frage: Wer ist für den Härtefallantrag zuständig? Was sind die Voraussetzungen?

Antwort: Ein Härtefallantrag nach § 5b Absatz 2 EStG i.V.m. § 150 Absatz 8 AO ist beim jeweils zuständigen Finanzamt zu stellen. Ein Härtefallantrag ist begründet, wenn die Einhaltung der elektronischen Übermittlungsverpflichtung aus persönlichen oder wirtschaftlichen Gründen unzumutbar ist.

Datenschutz/Steuergeheimnis

Frage: Können andere Unternehmen die E-Bilanzen abrufen? Wenn ja, über welches Portal?

Antwort: Die eingereichten Unterlagen dienen nur dem Besteuerungsverfahren und unterliegen dem Steuergeheimnis. Sie können von anderen Unternehmen nicht eingesehen werden. Daher gibt es auch kein entsprechendes Portal.

Frage: Inwieweit ist der Datenschutz beim Verfahren E-Bilanz gewährleistet?

Antwort: Die Übermittlung der Datensätze erfolgt als authentifizierte ELSTER Übermittlung. Eine Einsichtnahme in die Daten durch Dritte ist – anders als etwa beim Bundesanzeiger (dort Hintergrund: Veröffentlichung) – nicht möglich. Die Daten unterliegen dem Steuergeheimnis.

Technik der Übermittlung

Frage: Muss die E-Bilanz elektronisch signiert oder verschlüsselt werden?

Antwort: Die Übermittlung der E-Bilanz erfolgt authentifiziert über ELSTER. Eine digitale Signatur ist nicht erforderlich.

Frage: Ist für die Übermittlung der E-Bilanz ein gesondertes Zertifikat erforderlich?

Antwort: Nein, für die Übermittlung der E-Bilanz kann ein bereits vorhandenes Zertifikat verwendet werden. Das Zertifikat gibt lediglich an, „wer“ der Datenübermittler ist.

Frage: Werden die zu übermittelnden Instanzen validiert / plausibilisiert?

Antwort: Die XBRL-Instanzen werden clientseitig mithilfe des durch die Verwaltung bereitgestellten Elster Rich Client (ERiC) validiert und plausibilisiert.

Frage: Was ist Inhalt der Plausibilisierung?

Antwort: Die genauen Vorgaben, die bei der Übermittlung im Rahmen der Plausibilisierung abgeprüft werden, ergeben sich aus dem nach Fertigstellung des Datensatzes auf http://www.esteuer.de/#finanzantrag veröffentlichten Technischen Leitfaden.

Frage: Ist eine Portallösung für die Datenübermittlung geplant?

Antwort: Eine Möglichkeit des Uploads der E-Bilanz z.B. auf „Mein ELSTER“ ist nicht möglich und auch nicht geplant.

Frage: Woran erkenne ich, wenn die E-Bilanz nicht angenommen wird und was ist dann zu veranlassen?

Antwort: Schlagen Validierung oder Plausibilisierung durch ERiC fehl, so wird ein Hinweis über die nicht erfolgreiche Übermittlung ausgegeben. Zudem wird auf die aufgetretenen Fehler einzeln und im Klartext hingewiesen. Diese sind für eine erfolgreiche Übermittlung zu berichtigen. Nach erfolgreicher Übermittlung der E-Bilanz wird ein sog. Übertragungsprotokoll zurück übermittelt.

Frage: Wie wird eine geänderte Bilanz eingereicht und wie erfährt das Finanzamt, welche Bilanz die aktuelle ist?

Antwort: Eine geänderte Bilanz ist als eigener, neuer Datensatz einzureichen. In den Grunddaten/GCD ist die Angabe zu machen, dass es sich um eine geänderte Bilanz handelt (siehe im Datenschema/GCD: Status des Berichts -> erstmalig / berichtigt / geändert / berichtigt und geändert / identischer Abschluss mit differenzierteren Informationen). Innerhalb der Finanzverwaltung können sowohl die ursprünglich übermittelte E-Bilanz als auch die geänderte E-Bilanz angesehen werden.

Frage: Wird ein Erfassungstool zur Verfügung gestellt, um Daten der E-Bilanz durch manuelle Eingabe zu erfassen?

Antwort: XBRL bietet die Möglichkeit, aus elektronischen Buchführungssystemen Daten voll automatisiert in die Positionen der E-Bilanz zu übernehmen. Ein Erfassungstool zur händischen Erfassung ist nicht dazu geeignet, die mit dem Verfahren angestrebte vollelektronische Kette von der Buchführung bis zur Verarbeitung im Finanzamt zu gewährleisten. Von Verwaltungsseite wird daher derzeit ein solches Erfassungstool nicht angeboten.

Für Steuerpflichtige, denen die elektronische Übermittlung aus persönlichen oder wirtschaftlichen Gründen unzumutbar ist, besteht die Möglichkeit, einen Härtefallantrag nach § 5b Absatz 2 EStG i.V.m. § 150 Absatz 8 AO zu stellen.

Frage: Welche Anbieter stellen eine Softwarelösung bereit, mit der ich die E-Bilanz elektronisch übermitteln kann?

Antwort: Auf http://www.esteuer.de/#finanzantrag wird unter „Weitere Informationen“ ein Link zu einer Anbieterübersicht der Software-Produkte, die die E-Bilanz unterstützen, bereitgestellt. Hier können Sie gezielt nach Software-Anbietern suchen.

Besonderheiten bei Personengesellschaften und Mitunternehmerschaften

a) Allgemeines

Frage: Sind Ergänzungs- und Sonderbilanzen in einem eigenen Datensatz zu übertragen?

Antwort: Jede Ergänzungs- und Sonderbilanz ist als eigener Datensatz zu übermitteln.

Die Übermittlung eines Datensatzes hat auch dann zu erfolgen, wenn die Bilanzsumme einer Sonderbilanz Null beträgt und Sonderbetriebseinnahmen oder -ausgaben vorliegen, die in der Gewinn- und Verlustrechnung anzugeben sind. Im Eigenkapitalbereich der Bilanz liegen in diesen Fällen nur sich verrechnende Werte (i. d. R. Jahresüberschuss /-fehlbetrag und Entnahme bzw. Einlage) vor. Zur Übermittlung ist in den GCD-Daten die Auswahl „Bilanzart steuerlich“ = „Ergänzungsbilanz“ oder „Sonderbilanz“ zu treffen. Zusätzlich sind in den Grunddaten gesellschafter-spezifische Angaben zu machen.

Frage: Wie berichte ich Sonderbetriebseinnahmen und Sonderbetriebsausgaben?

Antwort: Sonderbetriebseinnahmen und Sonderbetriebsausgaben sind in der Sonderbilanz auszuweisen. Sonderbilanzen sind als eigener Datensatz zu übertragen. Im Datensatz der Gesamthand sind Sonderbetriebseinnahmen, Sonderbetriebsausgaben oder ein daraus resultierender Saldo nicht zu berücksichtigen (auch nicht im Berichtsteil „steuerliche Gewinnermittlung“). Die Gewinne/Verluste der Gesamthand, der Sonder- und Ergänzungsbilanzen werden in der Feststellungserklärung in eigenen Zeilen erklärt und danach der Gesamtgewinn berechnet. Im E-Bilanz-Datensatz erfolgt keine Gesamtgewinnberechnung.

b) Angaben bei Übermittlung der E-Bilanz für eine Personengesellschaft oder Mitunternehmerschaft

Frage: Ein Gesellschafter ist im Laufe des Wirtschaftsjahres aus der Gesellschaft ausgeschieden. Wie berichte ich den Anteil?

Antwort: Anzugeben ist der jeweilige Beteiligungsschlüssel an der Gesellschaft mit dem Anteil, mit dem der Gesellschafter im Wirtschaftsjahr zuletzt beteiligt war. Bei der Prüfung wird es nicht beanstandet, wenn die Summe der Anteile aller Gesellschafter insgesamt mehr als 1/1 ergibt.

Hinweis: Erhält der ausgeschiedene Gesellschafter in den Folgejahren noch Leistungen aus der Gesellschaft, kann ggf. auch eine Sonderbilanz zu erstellen sein (z.B. Pensionsleistungen). Der ausgeschiedene Gesellschafter ist folglich in der E-Bilanz für die Gesellschaft weiterhin unter „Gesellschafter/(Sonder-)Mitunternehmer“ in den GCD aufzuführen und der Beteiligungsschlüssel im Zähler mit 0 zu berichten. Der Gesellschafter ist in diesen Fallvarianten der Gesellschaftergruppe „In Vorjahren ausgeschiedene Gesellschafter und deren Rechtsnachfolger“ zuzuordnen.

Frage: Wie berichte ich den Anteil einer Komplementär-GmbH, die selbst nicht am Vermögen der Gesellschaft beteiligt ist, sondern deren Leistung sich auf die Übernahme der Geschäftsführung und auf die persönliche Haftung beschränkt?

Antwort: In diesem Fall ist im Beteiligungsschlüssel der Zähler mit 0 zu berichten. Im Nenner darf hingegen (aus mathematischen Gründen) keine 0 stehen.

Hinweis: Das gleiche gilt für einen (steuerlich) mittelbar Beteiligten; hier ist der Zähler ebenfalls mit 0 anzugeben.

Frage: Muss auch eine Kapitalkontenentwicklung für die Gesellschafter mit der E-Bilanz für die Personengesellschaft mitübermittelt werden?

Antwort: Ja, für Wirtschaftsjahre, die nach dem 31.12.2014 beginnen, besteht eine Verpflichtung zur Übermittlung des Berichtsteils „Kapitalkontenentwicklung für Personenhandelsgesellschaften und andere Mitunternehmerschaften“. Hier ist für jeden Gesellschafter, der als „Vollhafter“ oder „Teilhafter“ angegeben wird, die Entwicklung des diesem Gesellschafter zuzuordnenden Eigenkapitals zu übermitteln.

Frage: Wie ist der Ergebnisanteil des einzelnen Gesellschafters in der Steuerbilanz für die Personengesellschaft zu berichten?

Antwort: Der auf den jeweiligen Gesellschafter entfallende Anteil am Jahresüberschuss/-fehlbetrag ist im Berichtsteil „Kapitalkontenentwicklung für Personenhandelsgesellschaften und andere Mitunternehmerschaften“ unter „Eigenkapitalkonten“ in der Position „Ergebnisanteil“ zu berichten.

Wird der Anteil des Gesellschafters an dem Steuerbilanzgewinn vollständig oder teilweise auf einem als Fremdkapital einzustufenden Gesellschafterkonto erfasst (vgl. zur steuerlichen Einordnung von Kapitalkonten der Gesellschafter das BMF-Schreiben vom 30.05.1997, BStBl I S. 627), ist im Berichtsteil „Kapitalkontenentwicklung für Personenhandelsgesellschaften und anderer Mitunternehmerschaften“ insoweit neben dem o.g. Ergebnisanteil auch eine Entnahme zu berücksichtigen. Die Entnahme mindert das

durch den Ergebnisanteil erhöhte Kapital, so dass im Ergebnis die Höhe des Endkapitals unverändert bleibt. Im Sonderbereich des jeweiligen Gesellschafters ist in diesem Fall regelmäßig korrespondierend eine Einlage zu erfassen.

c) Angaben bei Übermittlung einer Sonder- oder Ergänzungsbilanz

Frage: An welches Finanzamt muss die Sonder- oder Ergänzungsbilanz übermittelt werden?

Antwort: Die Zuordnung einer Sonder- oder Ergänzungsbilanz zum jeweils zuständigen Finanzamt erfolgt aufgrund der im ELSTER-Header angegebenen Bundesfinanzamtsnummer der Gesellschaft. In den GCD-Daten ist daher neben der Steuernummer des Gesellschafters auch die Steuernummer der Gesellschaft anzugeben. In welchen Positionen die Steuernummern einzutragen sind, wird nachfolgend erläutert.

Frage: In welcher Position muss in den GCD die Steuernummer der Gesellschaft und in welcher Position die Steuernummer des Gesellschafters oder Mitunternehmers eingetragen werden?

Antwort: Die Steuernummer der Gesellschaft ist unter „Bericht gehört zu“ [geninfo.report.id.accordingTo] unter „Unternehmenskennnummern, Gesamthand“ [genInfo.report.id.accordingTo.idNo] einzutragen. Die Steuernummer des Gesellschafters ist unter „Unternehmenskennnummern“ [genInfo.company.id.idNo] einzutragen.

Hinweis: Bei Übermittlung einer Eröffnungsbilanz liegt evtl. noch keine Steuernummer vor. In diesem Fall reicht es aus, wenn die 4stellige Bundesfinanzamtsnummer angegeben wird.

Frage: Was muss ich bei „Name des Unternehmens“ [genInfo.company.id.name] und „Firmensitz“ [genInfo.company.id.location] eintragen – die Angaben zur Gesellschaft oder zum Gesellschafter?

Antwort: Bei Übermittlung einer Sonder- oder Ergänzungsbilanz sind hier der Name und die Adresse des Gesellschafters oder Mitunternehmers einzutragen. Der Name des Gesellschafters oder Mitunternehmers ist zusätzlich noch unter „Name des Gesellschafters“ [genInfo.company.id.shareholder.name] anzugeben.

Frage: Was mache ich, wenn ein ausländischer Gesellschafter beteiligt ist, der keine inländische Steuernummer hat?

Antwort: Liegt tatsächlich keine inländische Steuernummer vor, können die Eintragungen zur Steuernummer des Gesellschafters unter „Unternehmenskennnummern“ [genInfo.company.id.idNo] entfallen. Es ist aber zwingend die Steuernummer der Gesellschaft unter „Bericht gehört zu“ [geninfo.report.id.accordingTo] anzugeben. Zudem sind aus Zuordnungsgründen zwingend weitere Angaben zum Gesellschafter erforderlich, wie z.B. Name des Gesellschafters oder Nummer des Beteiligten aus der Feststellungserklärung.

Frage: Kann ich für einen Gesellschafter mehrere Sonder- und Ergänzungsbilanzen übermitteln?

Antwort: Für jeden Gesellschafter ist zu einem Bilanzstichtag nur jeweils eine Sonder- und Ergänzungsbilanz zu übermitteln. Im Fall der Korrektur siehe Tz. 4 Buchst. d).

Frage: Welche Rechtsform muss ich bei Übermittlung einer Sonder- oder Ergänzungsbilanz angeben?

Antwort: Bei Übermittlung einer Sonder- oder Ergänzungsbilanz ist die Rechtsformart „Mitunternehmer“ auszuwählen.

Übermittlungspflicht bei Mitunternehmerschaften nach Eröffnung des Insolvenzverfahrens

Frage: Ist bei separater Abgabe der GewSt-Erklärung auch zwingend eine E-Bilanz mit einzureichen bzw. zu übermitteln?

Antwort: Der Insolvenzverwalter über das Vermögen einer Personengesellschaft ist vorbehaltlich des § 5b Absatz 2 EStG zur elektronischen Übermittlung gemäß § 5b Absatz 1 EStG verpflichtet, wenn ihm die Abgabepflicht für eine Steuer- oder Feststellungserklärung obliegt, für die die E-Bilanz von Bedeutung ist (insbesondere die Gewerbesteuererklärung oder die Erklärung über die gesonderte und einheitliche Feststellung der Besteuerungsgrundlagen). In diesem Fall hat er auch die nach § 51 Absatz 4 Nr. 1b EStG vom BMF im Einvernehmen mit den obersten Finanzbehörden der Länder bestimmten Mussangaben, die die Feststellungsbeteiligten betreffen, an das Finanzamt zu übermitteln.

Übermittlungspflicht im Zusammenhang mit Investitionsabzugsbeträgen nach § 7g EStG

Frage: Sind Angaben zu § 7g EStG in der E-Bilanz vorzunehmen?

Antwort: Durch das Steueränderungsgesetz 2015 vom 02.11.2015 (BGBl. I S. 1834) wurde § 7g Absatz 1 bis 4 und 7 EStG (Investitionsabzugsbeträge) geändert. Die Neuregelung ist erstmals für Investitionsabzugsbeträge anzuwenden, die in nach dem 31.12.2015 endenden Wirtschaftsjahren in Anspruch genommen werden. Gemäß dieser Neuregelung sind die Abzugsbeträge, Hinzurechnungen und Rückgängigmachungen nach § 7g EStG bei einer Gewinnermittlung nach § 4 Absatz 1 oder § 5 EStG im Rahmen der E-Bilanz (§ 5b EStG) nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung zu übermitteln (§ 7g Absatz 1 Satz 2 Nr. 2 Satz 1 EStG).

Nach Rn. 24 des BMF-Schreibens vom 20.03.2017 (BStBl I S. 423) ist bei Inanspruchnahme, Hinzurechnung oder Rückgängigmachung von Investitionsabzugsbeträgen sowie entsprechenden Änderungen nach der erstmaligen Übermittlung eines Datensatzes jeweils ein neuer Datensatz mittels E-Bilanz zu versenden. Im Einzelnen sind die Daten mit folgenden Datensätzen zu übermitteln:

| Vorgang | §§ 4 Absatz 1, 5 EStG |

|---|---|

| Investitionsabzugsbeträge, § 7g Absatz 1 EStG (Rn. 21 bis 23) | E-Bilanz-Datensatz Abzugsjahr |

| Hinzurechnung, § 7g Absatz 2 EStG (Rn. 27 und 28) | E-Bilanz-Datensatz Wirtschaftsjahr der Hinzurechnung (mit Angabe des Abzugsjahres/ der Abzugsjahre) |

| Rückgängigmachung, § 7g Absatz 3 EStG (Rn. 31 bis 34) | neuer E-Bilanz-Datensatz Abzugsjahr (Korrektur ursprünglicher Abzugsbetrag) |

| Rückabwicklung, § 7g Absatz 4 EStG (Rn. 35 bis 52) | neue E-Bilanz Datensätze Wirtschaftsjahr der Hinzurechnung und ggf. Abzugsjahr (entsprechend der „Verwendung“ betroffener Abzugsbeträge, vgl. Rn. 51 und 52) |

Eine Ausnahme gilt für Körperschaftsteuerpflichtige: Die Abzugsbeträge, Hinzurechnungen und Rückgängigmachungen nach § 7g EStG sind in der Körperschaftsteuererklärung anzugeben.

In der Taxonomie sind hierfür folgende Positionen im Berichtsteil „steuerliche Gewinnermittlung“ vorgesehen:

- Abrechnungen:

Investitionsabzugsbetrag § 7g EStG

Summe der im lfd. Jahr gebildeten Investitionsabzugsbeträge

im Folgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Abs. 3 EStG

im Zweitfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Abs. 3 EStG

im Drittfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Abs. 3 EStG

im Viertfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Abs. 3 EStG - Zurechnungen

Hinzurechnung des Investitionsabzugsbetrages § 7g Abs. 2 EStG

Hinzurechnungen aus dem vorangegangenen Wirtschaftsjahr

Hinzurechnungen aus dem 2. vorangegangenen Wirtschaftsjahr

Hinzurechnungen aus dem 3. vorangegangenen Wirtschaftsjahr

Hinzurechnungen aus dem 4. vorangegangenen Wirtschaftsjahr

(ab Taxonomie 6.5) bzw.

Hinzurechnungen aus dem 5. vorangegangenen Wirtschaftsjahr

(ab Taxonomie 6.6)

Frage: Mit welchen Werten sind die außerbilanziell vorgesehenen Taxonomiepositionen bezogen auf die Kalenderjahre zu übermitteln?

Antwort: Die Übermittlungspflicht ist anhand eines Beispielsfalls mit Abwandlungen dargestellt:

Ausgangsfall:

Im Jahr 2018 wurde erstmalig ein Investitionsabzugsbetrag in Höhe von 100 T€ abgezogen. Bei dem Unternehmen handelt es sich nicht um eine Körperschaft. Die E-Bilanz wird mit der Taxonomieversion 6.2 übermittelt.

In dem E-Bilanz-Datensatz für das Abzugsjahr 2018 ist die Taxonomieposition „Summe der im lfd. Jahr gebildeten Investitionsabzugsbeträge“ mit einem Wert von 100 T€ zu übermitteln.

Fortführung Variante 1:

Es werden keine (ausreichenden) begünstigten Investitionen getätigt. Der in 2018 in Anspruch genommene Investitionsabzugsbetrag wird bis zum Ende des dreijährigen Investitionszeitraums nicht nach § 7g Absatz 2 Satz 1 EStG hinzugerechnet. Er ist nach § 7g Absatz 3 EStG rückgängig zu machen.

Der E-Bilanz-Datensatz für das Abzugsjahr 2018 ist mit der Taxonomieposition „im Drittfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Absatz 3 EStG“ und einem Wert von 100 T€ erneut zu übermitteln. Die Taxonomieposition „Summe der im lfd. Jahr gebildeten Investitionsabzugsbeträge“ bleibt unverändert.

Fortführung Variante 2:

Die Investitionsabsicht für den in 2018 in Anspruch genommenen Investitionsabzugsbetrag wird bereits in 2020 (vor Ablauf des Drei-Jahres-Zeitraums) aufgegeben. Auf Antrag können Investitionsabzugsbeträge auch vorzeitig freiwillig ganz oder teilweise rückgängig gemacht werden (§ 7g Absatz 3 Satz 1 letzter Teilsatz EStG).

Der E-Bilanz-Datensatz für das Abzugsjahr 2018 ist mit der Taxonomieposition „im Zweitfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Absatz 3 EStG“ und einem Wert von 100 T€ erneut zu übermitteln. Die Taxonomieposition „Summe der im lfd. Jahr gebildeten Investitionsabzugsbeträge“ bleibt unverändert.

Fortführung Variante 3:

In 2020 erfolgt eine begünstigte Investition; der in 2018 in Anspruch genommene Investitionsabzugsbetrag soll darauf in voller Höhe übertragen werden. Es erfolgt eine Hinzurechnung nach § 7g Absatz 2 EStG.

In dem E-Bilanz-Datensatz für 2020 ist die Taxonomieposition „Hinzurechnungen aus dem 2. vorangegangenen Wirtschaftsjahr“ mit einem Wert von 100 T€ zu übermitteln.Der E-Bilanz-Datensatz 2018 bleibt unberührt.

Abwandlung 3a:

Das in 2020 angeschaffte Wirtschaftsgut, auf das der Investitionsabzugsbetrag übertragen wurde, wird im Folgejahr schädlich verwendet. Eine Hinzurechnung bei anderen begünstigten Wirtschaftsgütern ist nicht möglich; der Drei-Jahres-Zeitraum endet mit Ablauf des Kalenderjahres 2021.

Sowohl für das Kalenderjahr 2018 (Inanspruchnahme des Investitionsabzugsbetrages), als auch für das Kalenderjahr 2020 (Investitionsjahr des im Folgejahr steuerschädlich verwendeten Wirtschaftsgutes) sind erneut E-Bilanz-Datensätze einzureichen.

Der E-Bilanz-Datensatz für das Abzugsjahr 2018 ist mit der Taxonomieposition „im Drittfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Absatz 4 EStG“ und einem Wert von 100 T€ erneut zu übermitteln.

Der E-Bilanz-Datensatz für das Investitionsjahr 2020 ist mit der Taxonomieposition „Hinzurechnungen aus dem 2. vorangegangenen Wirtschaftsjahr“ mit 0 € [bisher 100 T€] erneut zu übermitteln.

Hinweis: Soweit Herabsetzungsbeträge nach § 7g Absatz 2 Satz 2 EStG bzw. Sonderabschreibungen nach § 7g Absatz 5 EStG in Anspruch genommen wurden, sind weitere Änderungen in der Bilanz und GuV vorzunehmen.

Abwandlung 3b:

Das in 2020 angeschaffte Wirtschaftsgut, auf das der Investitionsabzugsbetrag übertragen wurde, wird im Folgejahr schädlich verwendet. Eine Hinzurechnung bei einem in 2021 angeschafften Wirtschaftsgut ist möglich.

Sowohl für das Kalenderjahr 2020 (Investitionsjahr des im Folgejahr steuerschädlich verwendeten Wirtschaftsgutes), als auch für das Kalenderjahr 2021 (Investitionsjahr) sind (erneut) E-Bilanz-Datensätze einzureichen. Der E-Bilanz-Datensatz für 2018 bleibt unberührt.

Der E-Bilanz-Datensatz für das Investitionsjahr 2020 ist mit der Taxonomieposition „Hinzurechnungen aus dem 2. vorangegangenen Wirtschaftsjahr“ mit 0 € [bisher 100 T€] erneut zu übermitteln.

Der E-Bilanz-Datensatz für das Investitionsjahr 2021 ist mit der Taxonomieposition „Hinzurechnungen aus dem 3. vorangegangenen Wirtschaftsjahr“ mit 100 T€ zu übermitteln.

Hinweis: Soweit Herabsetzungsbeträge nach § 7g Absatz 2 Satz 2 EStG bzw. Sonderabschreibungen nach § 7g Absatz 5 EStG in Anspruch genommen wurden, sind weitere Änderungen in der Bilanz und GuV vorzunehmen.

Frage: Durch das Zweite Corona-Steuerhilfegesetz vom 29.06.2020 (BGBl. 2020 Teil I S. 1512) wurde die in 2020 endende Frist für die Verwendung von Investitionsabzugsbeträgen nach § 7g EStG um ein Jahr verlängert. Welche Positionen sind bei Nutzung der Taxonomie 6.3 (bei abweichendem Wirtschaftsjahr) bzw. 6.4 und 6.5 zu verwenden?

Antwort:

Taxonomie 6.3 und 6.4:

Eine Änderung der Taxonomien 6.3 und 6.4 ist nicht mehr möglich. In 2021 erfolgt eine begünstigte Investition; der in 2017 in Anspruch genommene Investitionsabzugsbetrag soll darauf in voller Höhe übertragen werden. Es erfolgt eine Hinzurechnung nach § 7g Absatz 2 EStG. Im E-Bilanz-Datensatz für 2021 ist die Taxonomieposition „Hinzurechnungen aus dem 3. vorangegangenen Wirtschaftsjahr“ zu nutzen. Entsprechendes gilt bei einem abweichenden Wirtschaftsjahr 2020/21, für das die Taxonomie 6.3 genutzt

werden kann.

Taxonomie 6.5:

Es ist beabsichtigt eine weitere Position „Hinzurechnung aus dem 4. vorangegangenen Wirtschaftsjahr“ einzufügen, die bei einer begünstigten Investition in 2021 (und in 2017 in Anspruch genommener Investitionsabzugsbetrag) genutzt werden kann.

Werden hingegen keine (ausreichenden) begünstigten Investitionen getätigt und der in 2017 in Anspruch genommene Investitionsabzugsbetrag wird bis zum Ende des vierjährigen Investitionszeitraums nicht nach § 7g Absatz 2 Satz 1 EStG hinzugerechnet, ist der Abzug nach § 7g Absatz 3 EStG rückgängig zu machen. Der E-Bilanz-Datensatz für das Abzugsjahr 2017 ist mit der Taxonomieposition „im Viertfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Absatz 3 EStG“ erneut zu übermitteln. Die Taxonomieposition „Summe der im lfd. Jahr gebildeten Investitionsabzugsbeträge“ bleibt unverändert.

Frage: Durch das Körperschaftsteuermodernisierungsgesetz vom 25.06.2021 (BGBl. 2021 Teil I S. 2050) wurden die Fristen für die Verwendung von Investitionsabzugsbeträgen nach § 7g EStG erneut verlängert. Welche Positionen sind bei einer begünstigten Investition im Jahr 2022 und Nutzung der Taxonomie 6.4 (bei abweichendem Wirtschaftsjahr) bzw. 6.5 und 6.6 zu verwenden?

Antwort:

Taxonomie 6.4 (bei abweichendem Wirtschaftsjahr):

Eine Änderung der Taxonomien 6.4 ist nicht mehr möglich. Im Wirtschaftsjahr 2021/22 erfolgt eine begünstigte Investition; der im Wirtschaftsjahr 2016/17 in Anspruch genommene Investitionsabzugsbetrag soll darauf in voller Höhe übertragen werden. Es erfolgt eine Hinzurechnung nach § 7g Absatz 2 EStG. Im E-Bilanz-Datensatz für das abweichenden Wirtschaftsjahr 2021/22 ist die Taxonomieposition „Hinzurechnungen aus dem 3. vorangegangenen Wirtschaftsjahr“ zu nutzen.

Taxonomie 6.5:

Eine Änderung der Taxonomien 6.5 ist nicht mehr möglich. In 2022 erfolgt eine begünstigte Investition; der in 2017 in Anspruch genommene Investitionsabzugsbetrag soll darauf in voller Höhe übertragen werden. Es erfolgt eine Hinzurechnung nach § 7g Absatz 2 EStG. Im E-Bilanz-Datensatz für 2022 ist die Taxonomieposition „Hinzurechnungen aus dem 4. vorangegangenen Wirtschaftsjahr“ zu nutzen. Die in der Taxonomie 6.5 enthaltene Begrenzung der Verwendungsmöglichkeit bis zum 31.12.2021 soll nicht umgesetzt werden.

Taxonomie 6.6:

Es ist beabsichtigt eine neue Position „Hinzurechnung aus dem 5. vorangegangenen Wirtschaftsjahr“ einzuführen, die bei einer begünstigten Investition in 2022 (und in 2017 in Anspruch genommener Investitionsabzugsbetrag) genutzt werden kann.

Werden hingegen keine (ausreichenden) begünstigten Investitionen getätigt und der in 2017 in Anspruch genommene Investitionsabzugsbetrag wird bis zum Ende des fünfjährigen Investitionszeitraums nicht nach § 7g Absatz 2 Satz 1 EStG hinzugerechnet, ist der Abzug nach § 7g Absatz 3 EStG rückgängig zu machen. Der E-Bilanz-Datensatz für das Abzugsjahr 2017 ist mit der Taxonomieposition „im Viertfolgejahr rückgängig gemachte Investitionsabzugsbeträge nach § 7g Absatz 3 EStG“ erneut zu übermitteln. Die Taxonomieposition „Summe der im lfd. Jahr gebildeten Investitionsabzugsbeträge“ bleibt unverändert.

Übermittlung bei Option zur Körperschaftsbesteuerung nach § 1a KStG

Frage: Kann für die durch die Option entstehende fiktive Kapitalgesellschaft auch eine Handelsbilanz der Personenhandelsgesellschaft mit Überleitungsrechnung übermittelt werden oder ist zwingend eine Steuerbilanz zu übermitteln?

Antwort: Nach Rn. 53 und 101 des BMF-Schreibens vom 10.11.2021 ist eine Steuerbilanz nebst entsprechender Gewinn- und Verlustrechnung für eine Körperschaft zu übermitteln. Eine Überleitungsrechnung ist nicht zugelassen.

Frage: Wie ist das Eigenkapital der optierenden Gesellschaft zum Übertragungsstichtag

zu mappen?

Antwort: Das Eigenkapital ist insgesamt in der Position „Kapitalrücklage“ [bs.eqLiab.equity.capRes] auszuweisen.

Frage: Es wurde ein Antrag auf Option für das Wirtschaftsjahr 2022 gestellt. Welche Bilanzarten sind zum Zeitpunkt der Option für die Mitunternehmerschaft unter der bisherigen Steuernummer zu übermitteln?

Antwort: Zum 31.12.2021 ist ein Jahresabschluss und eine Übertragungsbilanz (§ 25 i.V.m. § 9 UmwStG) für die Mitunternehmerschaft zu übermitteln. Da diese beiden Bilanzen zwar formal getrennte Bilanzen sind, inhaltlich aber bei Buchwertansatz identisch sind, können sie als „Umwandlungsbilanz, zugleich Jahresabschluss“ in einem Datensatz übermittelt werden.

Frage: Es wurde ein Antrag auf Option für das Wirtschaftsjahr 2022 gestellt. Welche Bilanzarten sind zum Zeitpunkt der Option für die optierende Gesellschaft (fiktive Kapitalgesellschaft) zu übermitteln?

Antwort: Zum 31.12.2021 ist nach Rn. 41 des BMF-Schreibens vom 10.11.2021 eine Eröffnungsbilanz zum 31.12.2021 und ein Jahresabschluss zum 31.12.2021 für die optierende Gesellschaft (fiktive Kapitalgesellschaft) unter der neuen Steuernummer zu übermitteln. Da diese beiden Bilanzen zwar formal getrennte Bilanzen sind, inhaltlich aber aufgrund des sog. „1-Sekunden-Wirtschaftsjahres“ in der Regel identisch sind, können sie als „Umwandlungsbilanz, zugleich Jahresabschluss“ in einem Datensatz übermittelt werden. Bitte beachten Sie, dass nach § 20 Abs. 2 S. 3 UmwStG mit der Übermittlung dieses Datensatzes an die Finanzverwaltung die Frist für den Buchwertantrag des § 20 UmwStG endet, und der Antrag deshalb zeitlich davor zu stellen ist.

Frage: Änderungen im Zusammenhang mit der Optionsmöglichkeit nach § 1a KStG stehen erst ab Taxonomie 6.6 zur Verfügung. Wie muss die E-Bilanz in den Fällen übermittelt werden, bei denen die Taxonomie 6.6 noch nicht genutzt werden kann?

Antwort: In diesem Fall muss die Taxonomie 6.5 verwendet werden. Da die optierende Gesellschaft eine E-Bilanz für eine Kapitalgesellschaft übermitteln muss, ist bei der Angabe der Rechtsform „Rechtsform, Sonstige / ausländische Rechtsform Typ Körperschaft“ [genInfo.company.id.legalStatus.legalStatus.Other.KOER] auszuwählen. Es ist geplant, in der Taxonomie 6.6 eine gesonderte Abfrage anzubieten, ob optiert wurde, sodass dann wieder die genaue Rechtsform der Personenhandelsgesellschaft bzw. Partnerschaftsgesellschaft angegeben werden kann.