Der Dialog Tatsächliche Steuern wird standardmäßig gekürzt dargestellt. Alle Zeilen mit dem Wert o,oo in allen Spalten werden ausgeblendet und können mit dem Button [ ] wieder eingeblendet werden.

Rechenlogik und Anzeigeoptionen

Im Dialogkopf kann die Steuerberechnung über einen Klick auf [ ] oder [ ] verlängert oder verkürzt werden. Die zweite Spalte des Dialogs zeigt die Rechenlogik [+/-], mit der die manuell eingetragenen oder automatisch vorgegebenen Werte jeder Zeile berücksichtigt werden.

Steuerberechnung

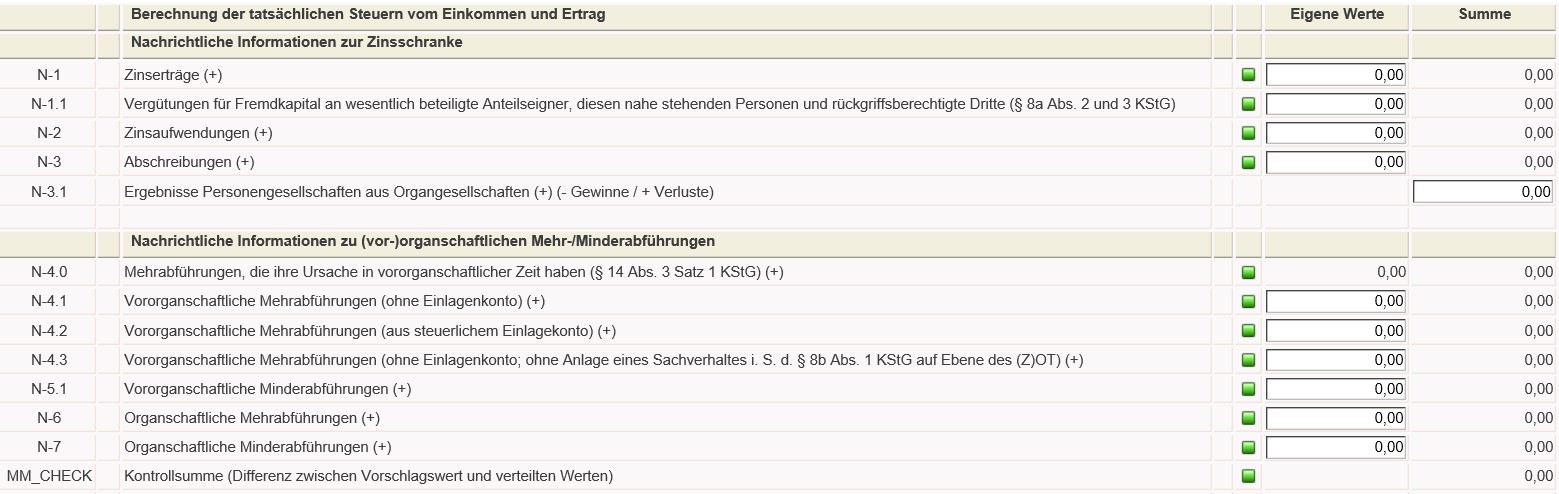

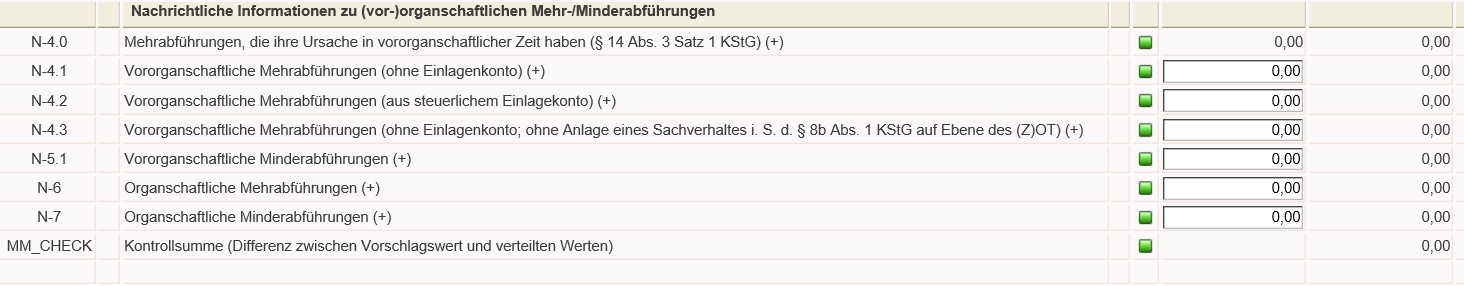

Organgesellschaften, Zwischenorganträger und Personengesellschaften müssen vorweg nachrichtliche Informationen zur Zinsschranke sowie zu vororganschaftlichen und organschaftlichen Ergebnisabführungen erfassen. Diese Informationen werden auf der nachgelagerten Stufe für Zwecke der Steuerermittlung verwendet.

Die Angaben zur Zinsschranke werden über den Organkreis pro Organgesellschaft eingegeben und aufsummiert. Organträger und Zwischenorganträger geben nur eigene Beträge ein. Die Beträge der jeweiligen Organtöchter werden aus dem BMG-Transfer übernommen und den eigenen Werten hinzugerechnet. Der Organträger bekommt diese Informationen für seine Zinsschrankenberechnung zur Verfügung gestellt und kann diese anschließend automatisch berücksichtigen.

(Vor-)organschaftliche Mehr- und Minderabführungen:

Vermögensunterschiede auf Ebene der Organgesellschaft führen dazu, dass der an den Organträger abgeführte Gewinn den Steuerbilanzgewinn der Organgesellschaft unterschreitet [Minderabführungen] oder überschreitet [Mehrabführungen]. Infolgedessen ist nach § 14 Abs. 4 KStG auf Ebene des Organträgers ein aktiver oder passiver Ausgleichsposten für Organschaftsverhältnisse zu bilden. Besonderheiten ergeben sich bei vororganschaftlichen Vermögensunterschieden.

Die außerhalb vom GlobalTaxCenter (z. B. in SmartTaxBalance) berechneten organschaftlichen und vororganschaftlichen Vermögensunterschiede der Organgesellschaft sind in das GlobalTaxCenter für die Erstellung der Steuererklärung zu übernehmen. Die organschaftlichen Ausgleichsposten werden pro Organgesellschaft fortentwickelt und im Global Tax Center im Dialog Tatsächliche Steuern eingetragen.

Die Zeilen werden entsprechend ihrer Bezeichnung weiterverwendet. Hier eine kurze Erläuterung:

N-4.0: Summe aller vororganschaftlichen Mehrabführungen (Summe aus N-4.1 bis N-4.3).

N-4.1: Hier sind vororganschaftliche Mehrabführungen i. S. d. § 14 Abs. 3 S. 1 KStG zu erfassen soweit diese nicht aus dem steuerlichen Einlagekonto stammen. Werden Daten aus SmartTaxBalance importiert, so wird der entsprechende Importwert als Vorschlagswert in dieser Zeile eingefügt. Ist eine andere Würdigung notwendig, so ist der Vorschlagswert entsprechend der steuerrechtlichen Behandlung in die Zeilen N-4.2 oder N-4.3 einzutragen und entsprechend der Wert in Zeile N-4.1 zu reduzieren.

Werte in dieser Zeile N4.1 werden in die Anlage OG und im Formular KSt1F der jeweiligen Organgesellschaft für die Erstellung der Steuererklärung übernommen. Zusätzlich lösen Sie beim Organträger mit Speichern des Bemessungsgrundlagentransfers einen automatisch generierten Sachverhalt i. S. d. § 8b Abs. 1 KStG mit entsprechender Kapitalertragsteuer aus.

N-4.2: Hier sind vororganschaftliche Mehrabführungen aus dem steuerlichen Einlagekonto einzutragen. Die Eintragung hier wird in KSt1F und Anlage OG entsprechend weiterverarbeitet. Es erfolgt keine automatische Anlage eines 8b-Sachverhalts.

N-4.3: Hier sind vororganschaftliche Mehrabführungen, die nicht aus dem steuerlichen Einlagekonto stammen, einzutragen. Die Eintragung wird in KSt1F und Anlage OG entsprechend weiterverarbeitet. Im Unterschied zur Zeile N-4.1 erfolgt keine Eintragung eines Sachverhalts i. S. d. § 8b Abs. 1 KStG mit entsprechender Kapitalertragsteuer beim Organträger. Soweit es sich um eine steuerfreie Ausschüttung handelt, ist ein entsprechender Sachverhalt manuell beim Organträger anzulegen. (vororganschaftliche Mehrabführung ohne KapESta-Einbehaltung)

N-5.1: Hier sind vororganschaftliche Minderabführungen i. S. d. § 14 Abs. 3 S.2 KStG einzutragen. Eine entsprechende Verarbeitung in KSt1F und Anlage OG erfolgt bei der jeweiligen Organgesellschaft.

N- 6: Hier sind organschaftliche Mehrabführungen i. S. des § 14 Abs. 4 S.1 KStG einzutragen. Die Werte werden in die Anlage OG übernommen und dem Organträger über den BMG-Transfer für die Verarbeitung in Anlage OT und KSt1A zur Verfügung gestellt.

N- 7: Hier sind organschaftliche Minderabführungen i. S. des § 14 Abs. 4 S.1 KStG einzutragen. Die Werte werden in die Anlage OG übernommen und dem Organträger über den BMG-Transfer für die Verarbeitung in Anlage OT und KSt1A zur Verfügung gestellt.

MM_Check: Hier wird als Hilfestellung eine Validierung zwischen steuerlichen Mehr-Minderergebnis i. S. d. § 60 Abs. 2 EStDV ohne True Up und Aufteilung in organschaftliche und vororangschaftliche Mehr- und Minderabführungen vorgenommen. Die Validierung hat keinen Einfluss auf den Meilenstein oder andere Wertübernahmen, sondern stellt ausschließlich eine Hilfestellung dar.

Steuerberechnung

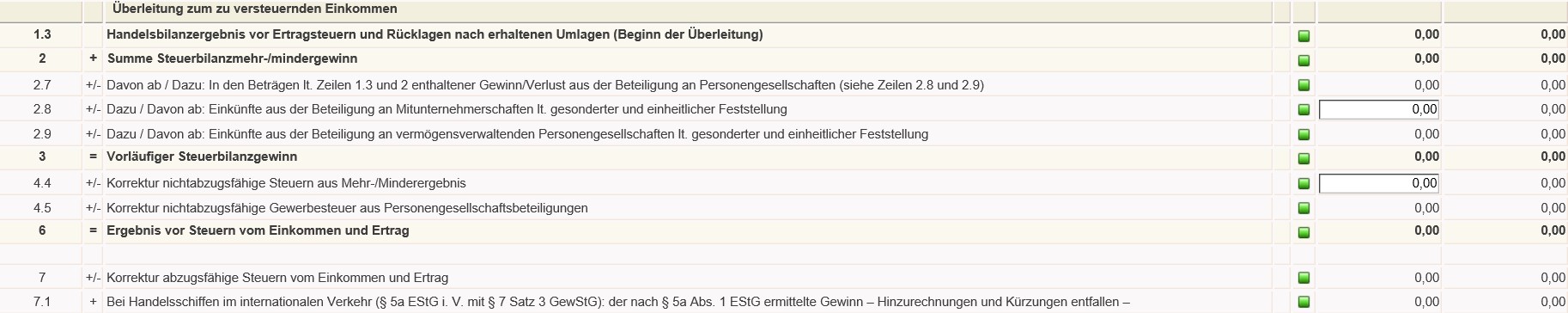

Die Steuerberechnung im Dialog Tatsächliche Steuern startet mit dem Gewinn [+]/Verlust [-] laut GuV nach Steuern der Gesellschaft [Zeile 0.1]. Alternativ kann über sog. Flags [Kundenspezifische Systemeinstellungen] der Ausgangspunkt Handelsbilanzergebnis vor Ertragsteuern und Rücklagen [Zeile 1.1] gewählt werden.

Wird mit dem Gewinn [+]/Verlust [-] laut GuV nach Steuern gestartet, erfolgt eine Überleitung auf das Handelsbilanzergebnis vor Ertragsteuern und Rücklagen [Zeile 1.1]. Dieses Ergebnis wird in Zeile 1.2 für [Zwischen-]organträger um erhaltene Umlagen gemindert, da diese über den BMG-Transfer automatisiert an den Organträger gemeldet werden. Ergebnis dieser Berechnung ist die Zeile 1.3 Handelsbilanzergebnis vor Ertragsteuern und Rücklagen nach erhaltenen Umlagen.

Dieser Betrag ist Ausgangspunkt für zwei Berechnungen: Zunächst wird in den Zeilen 1.3 bis 1.10 das Handelsbilanzergebnis bzw. Gewinnabführung [netto] berechnet. Im Anschluss daran erfolgt die Überleitung zum zu versteuernden Einkommen [z.v.E; Zeile 28]. Zunächst wird unter Berücksichtigung der Abweichungen nach § 60 Abs. 2 EStDV der Steuerbilanzgewinn ermittelt [Zeilen 1.3 bis 3]. Der Wert für das steuerliche Mehr-/Minderergebnis [Anteil temporär und permanent] wird durch das GTC basierend auf dem Bilanzvergleich des aktuellen und vorherigen Jahres [in den Stammdaten unter Perioden definierte Vorperiode] als Vorschlagswert angezeigt. Die Unterscheidung zwischen temporär und permanent erfolgt für Zwecke der TRR. Reports ermöglichen eine Nachvollziehbarkeit des Vorschlagswerts [Vergleich HGB – StB im Hauptdialog Reports]. Auch True-Up Effekte werden bei entsprechender Konfiguration der Periodenstruktur als Vorschlagswert angezeigt und können per Report detailliert analysiert werden.

Anschließend werden gemäß der Systematik zur Ermittlung des z.v.E. außerbilanzielle Hinzurechnungen und Kürzungen [wie z.B. nicht abzugsfähige Betriebsausgaben und steuerfreie Erträge] erfasst.

Die Eingabe von gewerbesteuerlichen Hinzurechnungen [Zeile 29] und Kürzungen [Zeile 32] leitet über vom z.v.E. zum Gewerbeertrag vor Gewerbesteuer.

Das so modifizierte Einkommen vor Gewerbesteuer ergibt den Gewerbeetrag vor Gewerbesteuer, Freibetrag, Rundung und Verlustabzug [Zeile 37]. Dieser ist Ausgangspunkt für die Berechnung der Gewerbesteuer [Zeilen 38.1 bis 40]. Bei dieser Berechnung werden evtl. Verlustvorträge unter Berücksichtigung der Mindestbesteuerung sowie die Hebesätze aus den Stammdaten, der Gewerbesteuermessbetrag sowie ein evtl. Freibetrag i.S.d § 11 Abs. 1 Satz 3 Nr. 1 GewStG für Personengesellschaften berücksichtigt. Die auf diesem Wege ermittelte Gewerbesteuer geht in die Berechnung der Gewerbesteuerrückstellung [Zeilen 74 bis 77] sowie der Ermittlung der Summe der tatsächlichen Steuern vom Einkommen und Ertrag [Zeile 62] ein.

Das z.v.E laut Zeile 28 bildet ebenso den Ausgangspunkt für die Berechnung der Körperschaftsteuer [Zeilen 42 bis 49.3]. Das z.v.E wird angepasst um: Verlustabzug, Ausgleichszahlung sowie eigenes z.v.E der Organgesellschaft.

Bei Organgesellschaften und Zwischenorganträgern wird auf Basis der ermittelten Bemessungsgrundlage ggf. eine Steuerumlage berechnet.

Im Nachgang an die Berechnung der Körperschafsteuer findet in den Zeilen 50 sowie 50.1 die Berechnung des festzusetzenden Solidaritätszuschlags statt.

In den Zeilen 55.1 bis 55.7 erfolgt die Aufstellung aller anrechenbaren und nicht anrechenbaren Steuern [eigene, der Organgesellschaften sowie aus Personengesellschaften].

Im Anschluss daran erfolgt die Zusammenfassung der tatsächlichen Steuern vom Einkommen und Ertrag zur Vervollständigung, sowie zur Darstellung für die steuerliche Überleitungsrechnung [TRR].

In den Zeilen 64 bis 77 erfolgt die Ermittlung der Zuführung zur Körperschaftsteuer, Gewerbesteuer- und Solidaritätszuschlagsrückstellung.

Die Zeilen 87 ff. dienen der Umgliederung von im Eigenkapital und im Other Comprehensive Income erfasten Ertragsteuern.

In der Zeile 88 erfolgt die Abbildung der Aufzinsung des KSt-Guthabens.

Die Zeile 88 bildet den Abschluss der Steuerberechnung. Nachrichtlich erfolgt im Anschluss daran zunächst eine Zusammenstellung von Werten für die TRR [N11-NV17] sowie zur Abbildung der Bruttomethode [N30 bis N38.3].

Hinweise zur Nutzung von bzw. Zuführung zu Verlustvorträgen

Die Verlustnutzung wird in der Zeile 38.2 für die Gewerbesteuer und in Zeile 43.2 für die Körperschaftssteuer automatisch ermittelt. Zuvor ist der verfügbare Verlustvortrag in der Zeile 38.1 bzw. 43.1 einzutragen. Die Mindestbesteuerung wird automatisch berücksichtigt.

Die Vorschlagswerte stammen aus dem Dialog Verlustvortrag [Unterdialog Entwicklung Verlustvortrag] und entsprechen dem Stand der Vorperiode zzgl. der Anpassung der Vorperiode [z.B. aufgrund abweichender Steuererklärung]. Die Verlustnutzung wird wiederum für die Entwicklung des Verlustvortrags berücksichtigt.

Wenn der Gewerbeertrag [Zeile 37] oder das Einkommen vor Gewerbesteuer [Zeile 28] negativ ist, so wird dieser Betrag automatisch im Dialog Entwicklung Verlustvortrag als Zuführung aktuelle Periode und Erhöhung des körperschaftsteuerlichen- oder gewerbesteuerlichen Verlustvortrags angezeigt.

Zu beachten ist, dass die Funktion für die Nutzung oder Zuführung von Verlustvorträgen deaktiviert ist, wenn die Gesellschaft Teil einer Organschaft ist und daher ihre Bemessungsgrundlagen an den Organträger transferiert.

Hinweise zu periodenfremden tatsächlichen Steuern und Quellensteuern

Periodenfremde tatsächliche Steuern werden im GTC nicht berechnet [Ausnahme: Nutzung des BP-Moduls]. Die Werte sind extern zu ermitteln und manuell einzugeben. In den vorgesehenen Zeilen sind ausschließlich eigene periodenfremde Steuern zu erfassen. Diese werden als externe Steueraufwand gebucht. In der Zeile 60.1 sind zudem die nicht anrechenbaren ausländischen Quellensteuern einzutragen sowie sie nicht schon aus den Zeile 27.2 [Ausländische Steuern auf Einkünfte aus Betriebsstätten] , 27.3 [Ausländische Steuern auf Einkünfte aus Betriebsstätten] und 27.5 [Andere ausländische Steuern] in die Zusammenfassung Zeile 60.2, 60.3 und 60.4 übernommen werden.

Hinweise zu den verwendeten Steuersätzen

Der verwendete Steuersatz für die Körperschaftsteuer und den Solidaritätszuschlag wird den Stammdaten entnommen [Dialog Länder]. Der Gewerbesteuersatz wird aus dem Gewerbesteuermessbetrag sowie dem gesellschaftsindividuellen Hebesatz [Dialog Gesellschaft] ermittelt. Falls im Dialog Basisdaten im Hauptdialog Einzelgesellschaft jedoch ein abweichender Hebesatz definiert ist, wird dieser vorrangig verwendet.

Transfer von Bemessungsgrundlagen

Bei Zwischenorganträgern, Organträgern sowie Mitunternehmern von Personengesellschaften werden die Bemessungsgrundlagen der untergeordneten Gesellschaft[en] in die Berechnung der tatsächlichen Steuern einbezogen. Im Dialog Tatsächliche Steuern werden dann neben der Spalte Eigene Werte die separate Spalte für Werte aus OG eingeblendet. In der Spalte Summe werden die Werte zur vollständigen Steuerberechnung aufaddiert. Für Zwecke der [Stand-Alone] TRR ist die Spalte Eigene Werte relevant.

Die Werte der Organgesellschaft bzw. Personengesellschaft werden dem Dialog BMG-Transfer entnommen. Für Zwecke der Datenübernahme muss dieser Dialog deshalb zuvor gespeichert werden.

Hinweise zur Zusammenfassung der berechneten und manuell erfassten Ertragsteuern

Die errechneten Steuern werden abhängig von der Konfiguration der Stammdaten [Umlagen] als Steuerumlage oder Steuer angezeigt. Wenn Organgesellschaften nicht mit Umlagen belastet werden, erscheint hier kein Wert. Die fiktiv ermittelten Umlagen werden unter der Berechnung in den Zeilen N11 [Fiktive Körperschaftssteuer-Umlage] bis N14 [Differenz zur erwarteten Gewerbesteuer] nachrichtlich angezeigt. Zeile 62 [Summe der tatsächlichen Steuern vom Einkommen und Ertrag] muss daher dem Steueraufwand der Gesellschaft für die Reportingperiode entsprechen. Nicht gezeigt werden Umlagen, die von Organträgern und Zwischenorganträgern den Organgesellschaften weiterbelastet werden; diese werden in den Zeile 1.7 [Körperschaftsteuer], 1.8 [Solidaritätszuschlag] und 1.9 [Gewerbesteuer] in der Spalte Werte aus OG gezeigt.