Einkommensermittlung

Für Auslandsgesellschaften wird die Steuerberechnung im Dialog Tatsächliche Steuern durchgeführt. Anders als bei deutschen Gesellschaften erfolgt die Einkommensermittlung ohne die Anwendung von steuerlichen Detaildialogen. Der Aufbau des Dialogs Tatsächliche Steuern wird innerhalb der Stammdaten [Dialog Toolbox] pro Land konfiguriert und ist an anderer Stelle gesondert beschrieben.

Die Einkommensermittlung berücksichtigt standardmäßig nur die Körperschaftsteuer (Corporate Income Tax):

Wird in den Stammdaten bei der ausgewählten Gesellschaft die Checkbox Gewerbesteuer in Toolbox aktiviert [ ] so kann auch diese bei der Einkommensermittlung in einer separaten Spalte berücksichtigt werden. Dadurch können für die beiden Steuerarten unterschiedliche Bemessungsgrundlagen herangezogen werden:

Zudem besteht die Möglichkeit, pro Zeile einen Kommentar einzugeben.

Ausgangswert: Gewinn vor Steuer

Die Einkommensermittlung startet mit dem nach lokalem Handelsrecht ermittelten Gewinn vor Steuern [nicht mit dem Ergebnis vor Steuern nach IFRS]. Im Anschluss erfolgt die Berücksichtigung der innerbilanziellen und außerbilanziellen Korrekturen.

Innerbilanzielle Korrekturen [Mehr-/Minderergebnis]

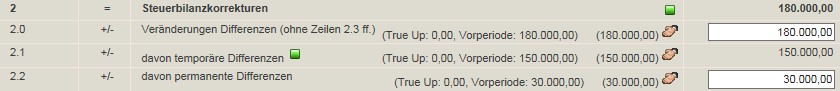

In Zeile 2 ff. wird das steuerliche Mehr-/Minderergebnis berücksichtigt und in einen temporären und permanenten Anteil differenziert:

Die Vorschlagswerte werden aus dem Dialog Bilanzvergleich [Unterdialog HGB-StB] abgeleitet. Basierend auf der Vorgängerperiode [die bei der Anlage der Periode definiert wird] ermittelt das GTC die Veränderung der Abweichungen zwischen lokaler Bilanz und Steuerbilanz. Dabei wird auch die im Bilanzvergleich vorgenommene Unterscheidung in temporäre und permanente Differenzen berücksichtigt.

Die Vorschlagswerte [davon temporäre Differenzen; davon permanente Differenzen] lassen sich auf Grundlage der Bilanzentwicklung mit Hilfe des Reports Vergleich HGB-StB [] pro Bilanzposten nachvollziehen.

Außerbilanzielle Korrekturen

Die außerbilanziellen Korrekturen werden vollumfänglich durch den Anwender erfasst [es gibt auch die Möglichkeit eines automatisierten Imports von z.B. Excel Steuerberechnungssheets]. Die zur Verfügung stehenden Zeilen innerhalb des Dialogs werden in der Toolbox-Konfiguration festgelegt.

Neben den außerbilanziellen Korrekturen können auch periodenfremden Steuern und eventuelle Verlustvorträge berücksichtigt werden. Beide Themen werden anschließend in separaten Kapiteln betrachtet.

Verwendete Steuersätze

Das steuerpflichtige Einkommen wird für Zwecke der Körperschaftssteuer mit dem in den Stammdaten hinterlegten Steuersatz multipliziert. Der Steuersatz der Gewerbesteuer wird für die Ermittlung der lokalen Steuer verwendet.

Für Zwecke der TRR gilt: Die einzelnen außerbilanziellen Korrekturen in der Spalte Körperschaftsteuer werden sachverhaltsbezogen in der TRR berücksichtigt [z.B. steuerfreie Dividenden oder nicht abzugsfähige Aufwendungen]. Außerbilanzielle Korrekturen für Zwecke der lokalen Ertragsteuer werden in der TRR-Zeile Lokale Ertragsteuer [nur Ausland] in Summe verarbeitet.

Sondersachverhalte

Weitergehende Sachverhalte wie z.B. Quellensteuern oder im OCI und Eigenkapital erfasste tatsächliche Steuern können am Ende des Dialogs erfasst werden.

Nutzung von und Zuführung zu Verlustvorträgen

Die Nutzung und Zuführung von steuerlichen Verlustvorträgen wird in der Toolbox in den Zeilen 12 und 13 durchgeführt und ist für Zwecke der Ermittlung latenter Steuern mit dem Dialog Verlustvortrag verknüpft.

Szenario: Zuführung zu Verlustvorträgen

Führt die Einkommensermittlung zu einem steuerlichen Verlust, ist für die Zuführung zum Verlustvortrag die Zeile 13 [Steuerpflichtiges Einkommen für Körperschafts-/Lokale Steuer] maßgeblich:

Der berechnete Verlustvortrag ist mit dem Subdialog Entwicklung Verlustvortrag im Dialog Verlustvortrag verknüpft:

Szenario: Nutzung von Verlustvorträgen

Führt die Einkommensermittlung zu einem steuerlichen Gewinn und liegen gleichzeitig nutzbare steuerliche Verlustvorträge vor, so sind diese in Zeile 12.1 [Nutzung des steuerlichen Verlustvortrags] zu erfassen. Die Verlustnutzung wird ebenfalls im Dialog Verlustvortrag automatisch berücksichtigt.

Berücksichtigung von Körperschaftsteuer und lokaler Steuer

Wird in den Stammdaten die Spalte für die Berechnung der lokalen Ertragsteuer [Gewerbesteuer in Toolbox] aktiviert, so wird die entsprechende Zuführung und Nutzung des Verlustvortrags im Hinblick auf lokale Ertragsteuer berücksichtigt [im Dialog Verlustvortrag: Gewerbesteuerlicher Verlustvortrag].

Periodenfremde tatsächliche Steuern und sonstige Ertragsteuern

Periodenfremde tatsächliche Steuern sowie sonstige Ertragsteuern werden im GTC nicht ermittelt sondern lediglich erfasst [Zeilen 25ff. im Dialog Tatsächliche Steuern]. Die Eingaben führen zu entsprechenden Überleitungsposten im Dialog TRR.

Umlagenberechnung im Ausland

Die Umlagenberechnung wurde im GTC mit der Berechnungsgrundlage 1300681 (ab Version 11.00.01) umgestellt und erfordert nun eine Anpassung in der Toolbox. Es ist nun erforderlich, dass über die Zeile 11.0 das zu versteuernde Einkommen der Organgesellschaft vollständig an den Organträger abgegeben wird. Bei aktivierter Umlagenberechnung in den Gesellschaftsstammdaten wird auf diesen Betrag dann in der Zeile 20.2.97 die Umlage berechnet. Diese kann optional über die Zeile 20.2.98 korrigiert werden. Ist die Umlagenberechnung deaktiviert und soll eine eigene Steuer der Organgesellschaft ausgewiesen werden, muss der Einkommenstransfer manuell über die Zeile 11 angepasst werden. Ohne den Transfer des Einkommens (automatisch über 11.0 oder manuell über 11) ist es nicht mehr möglich, eine Organschaft korrekt abzubilden.

Beim Organträger muss das Einkommen der Organgesellschaften weiterhin in der Zeile 11 manuell eingetragen werden (Vorschlagswert wird nach Speichern des Tax groups Dialogs berechnet). Zur korrekten Darstellung – auch innerhalb der TRR – müssen anschließend auch die Vorschlagswerte in den Zeilen 20.1.1 und 20.1.99 übernommen werden. Der Organträger darf übrigens keine Umlagenberechnung aktiviert haben.

In diesem Zusammenhang wurde auch die Berechnung bei Standalone-Gesellschaften dahingehend angepasst, dass für die Berechnung einer Steuererstattung (im Verlustfall) die Stammdateneinstellung für die Umlagen aktiviert sein müssen.

Für die korrekte Darstellung einer Tax Group müssen also die folgenden Zeilen aktiviert werden:

11.0 | Automatischer Transfer der steuerpflichtigen Einkünfte |

20.1.99 | davon Steuerumlagen des Einkommenstransfers |

20.2.97 | Steuerumlagen auf Zeile 11.0 (automatisch) |

20.2.98 | Steuerumlagen auf Zeile 11.0 (Korrektur) |